이번 분석은 2024년 10월부터 12월까지 상장일 기준 일반 회사채와 자본성증권(후순위채, 신종자본증권) 발행 실적만을 대상으로 했으며, 은행채, 여신전문금융채, 자산유동화증권(ABS) 및 수요예측을 거치지 않은 거래는 제외했다.

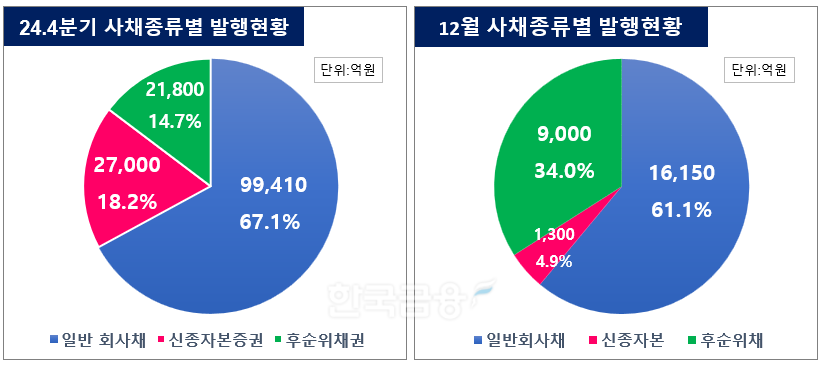

12월 공모 회사채 발행은 일반 회사채가 1조6150억 원(61.1%)으로 가장 큰 비중을 차지했으며, 후순위채 9000억 원(34.0%), 신종자본증권 1300억 원(4.9%)이 뒤를 이었다.

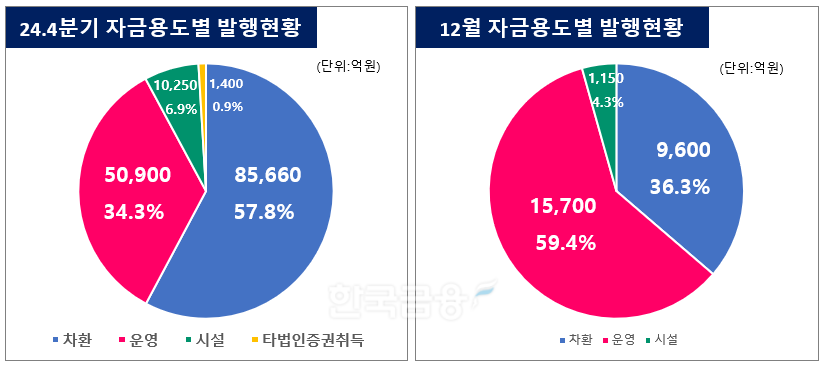

특히, 차환 목적 발행이 주를 이루던 이전과 달리, 운영자금 비중이 59.4%(1조5700억 원)로 차환 목적 36.3% (9600억 원)보다 높았다. 이는 한화생명의 8000억 원과 주택도시보증공사(HUG) 산하 뉴스테이 허브리츠 4개사의 4900억 원 발행이 주요 요인으로 작용한 결과로 분석된다.

한편, SK브로드밴드는 총 발행액 2950억 원 중 1150억 원을 시설투자를 위해 조달했다.

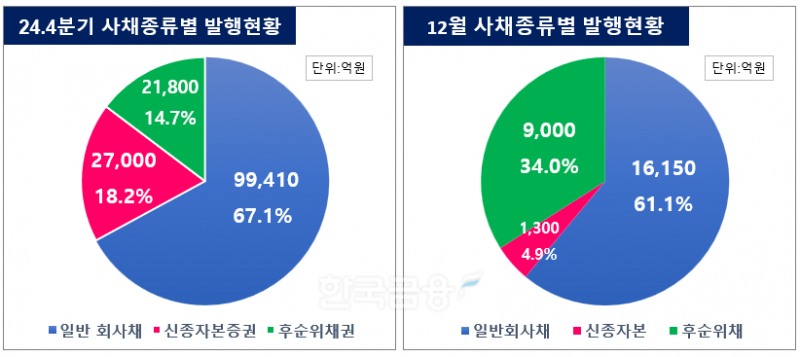

▶ 4분기: 일반 회사채 67.1%, 차환 목적 여전히 강세

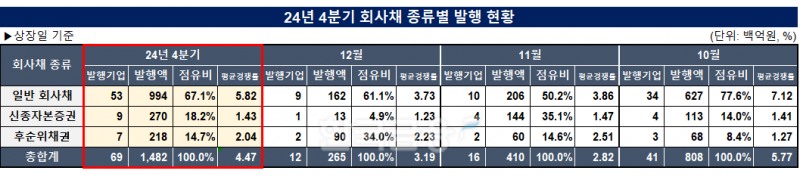

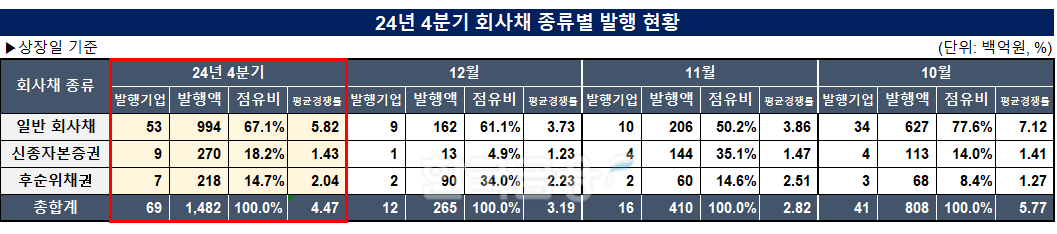

4분기 기준 전체 공모채 발행액은 14조8210억 원으로, 그 중 일반 회사채가 9조9400억 원이 발행되어 가장 큰 비중(67.1%)을 차지했다. 이어 신종자본증권 2조7000억 원(18.2%), 후순위채 2조1800억 원(14.7%)이 그 뒤를 이었다.

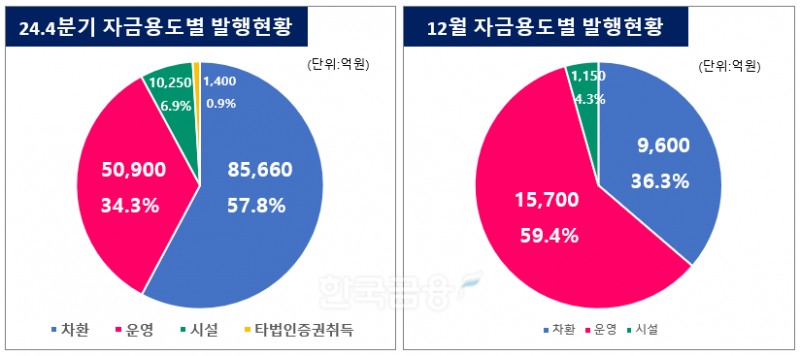

자금 조달 목적별로는 차환 목적이 8조5660억 원으로 여전히 높은 비중(57.8%)을 보였으나, 운영자금 비중도 5조900억 원(34.3%)에 달했다. KT&G, 삼성바이오로직스, LS, 세아제강 등 일부 기업들은 시설자금 확보나 타법인 지분 취득을 통한 미래성장 투자 목적으로 총 1조1650억 원(7.8%)을 발행하며 시장의 주목을 받았다.

전체 평균 경쟁률은 4.47대 1을 기록했으며, 일반 회사채가 5.82대 1로 높은 경쟁률을 보였다. 반면 자본성증권은 후순위채 2.04대 1, 신종자본증권 1.43대 1로 비교적 낮은 경쟁률을 나타냈다. 자본성증권이 낮은 경쟁률을 보인 이유는 통상 10년 이상의 장기물로 상환 순위도 후순위인 특성 때문으로 분석된다. 다만, 신용도 높은 금융회사들이 대부분 발행사로 나서며 대부분 목표액을 채우거나 증액 발행에 성공했다.

▶ 2025년 전망: 시장 회복 기대와 불확실성 공존

2025년 공모채 시장은 연초부터 포스코 등 우량 대기업을 중심으로 수요예측 흥행이 이어지며 시장 회복에 대한 기대를 높이고 있다. 하지만 정세 불안 장기화와 저성장 기조, 200조 원을 상회할 것으로 예상되는 국채 발행 물량 등 여러 변수들이 회복세에 변수로 작용할 가능성이 크다.

한 금융투자업계 관계자는 "대내외 불확실성이 여전히 존재하지만 국내 정세 불안이 빠르게 해소되고 우량 기업들의 경영실적 개선과 투자자 신뢰 회복이 이루어진다면 공모채 시장은 점진적으로 회복될 것"이라며 "금리 환경과 정부 정책 또한 시장 흐름에 중요한 변수가 될 것"이라고 전망했다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

![12개월 최고 연 3.30%…수협은행 ‘헤이정기예금’ [이주의 은행 예금금리-1월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025011214551801480f09e13944d119192167201.jpg&nmt=18)

![24개월 최고 연 2.90%…기업은행 ‘IBK평생한가족통장’ [이주의 은행 예금금리-1월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025011214560907503f09e13944d119192167201.jpg&nmt=18)

![12개월 최고 연 3.8% ‘코드K자유적금’…‘KB차차차적금’ 8% 이자 [이주의 은행 적금금리-1월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025011214583204349f09e13944d119192167201.jpg&nmt=18)

![‘확실히 다른 정기선’ HD현중 단번에 주주수익률 1위 [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025011302504601991c1c16452b018221117338.jpg&nmt=18)

![12개월 최고 연 4.50%…KB저축은행 '착한누리적금' [이주의 저축은행 적금금리-1월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025011119593107929957e88cdd522223380122.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)