9일 금융투자업계에 따르면 포스코는 지난 6일 실시한 314회차 회사채 발행 수요예측에서 당초 모집액인 5000억 원의 7배에 달하는 3조 4650억 원의 주문을 받았다. 이에 발행규모를 최초 계획대비 두 배 늘린 1조 원으로 확정했다.

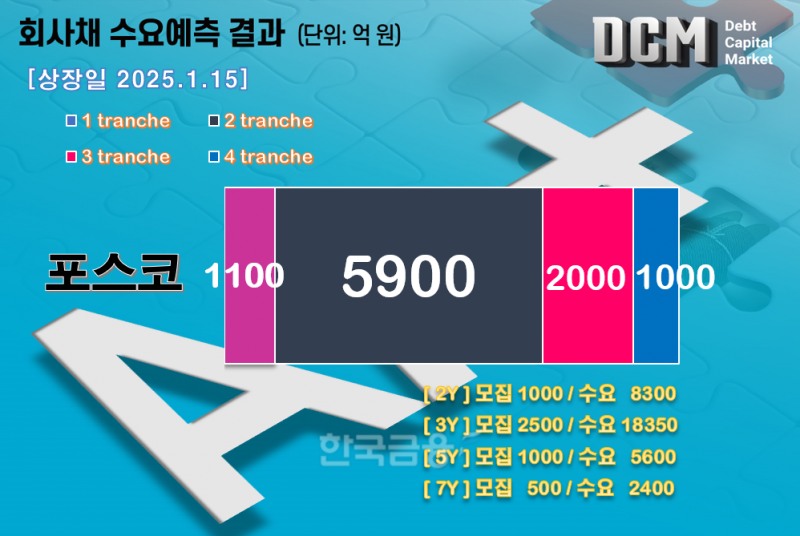

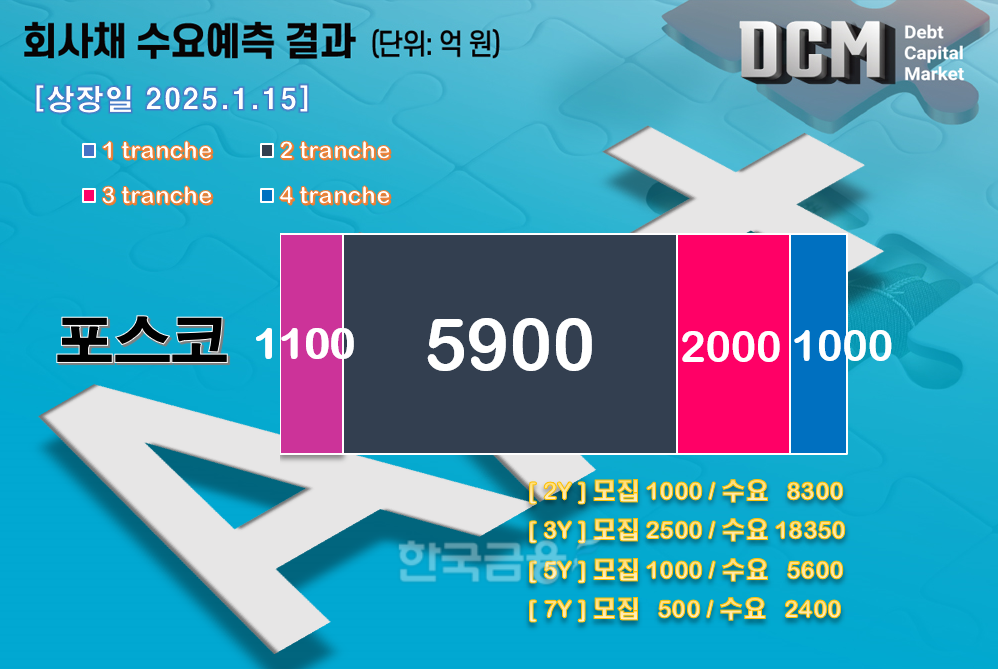

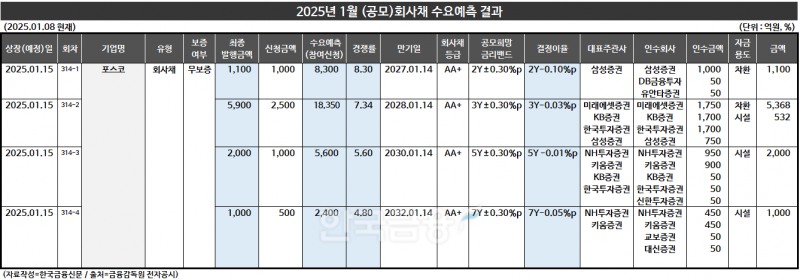

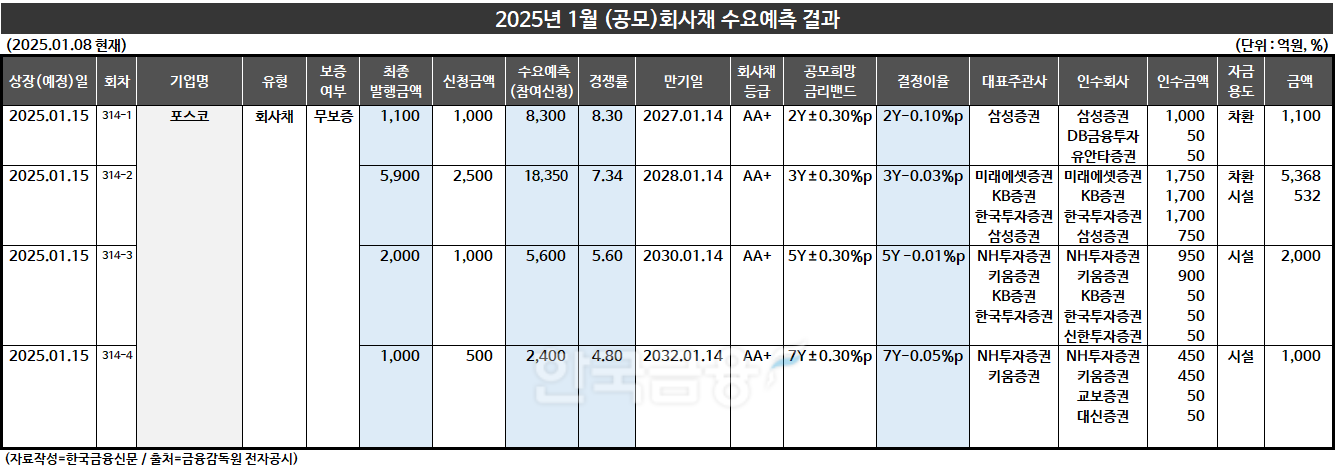

만기별로는 2년물이 1000억 원 모집에 8300억 원이 몰려 8.3대 1의 최고 경쟁률을 기록했다. 3년물은 2500억 원 모집에 1조 8350억 원이 몰리며 가장 많은 수요를 보였다. 5년물과 7년물도 각각 1000억 원 모집에 5600억 원(5.6대 1), 500억 원 모집에 2400억 원(4.8대 1)을 기록하며 모든 트랜치에서 4배 이상의 초과 수요를 확보했다.

발행금리는 모든 만기물이 제시 공모희망금리밴드(-0.30%p ~ +0.30%p) 내에서 결정됐다. 2년물은 개별민평 대비 -0.10%p, 3년물 -0.03%p, 5년물 -0.01%p, 7년물은 -0.05%p 가산한 이자율로 결정됐다.

최종 발행규모는 2년물 1100억 원, 3년물 5900억 원, 5년물 2000억 원, 7년물 1000억 원으로 확정됐다.

발행 자금은 오는 17일 만기 도래하는 글로벌본드 4.4억달러(약 6468억 원) 상환에 일부 사용되며, 잔여 자금은 철광석 및 원료탄의 대형저장소 밀폐화 사업에 투입될 예정이다. 해당 사업은 환통법(환경오염시설 통합관리에 관한 법률) 시행에 따른 양소 원료야드 밀폐화 3단계 사업으로 2025년부터 2029년까지 약 1조 6000억 원이 투입되는 사업이다.

한편, 포스코의 수요예측 흥행으로 회사채 시장이 활기를 되찾는 듯하지만, 회복세에 대한 의구심은 여전하다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

![‘말실수’ 젠슨 황 “신형 GPU ‘RTX 50’에 삼성전자 그래픽 초동 탑재” 정정 [CES 2025]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025010908583305242749258773612411124362.jpg&nmt=18)

![[2025 전기차 보조금] 올해도 불리한 테슬라, 그래도 1위 수성?](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250109154434063397de3572ddd2115218260.jpg&nmt=18)

![사망보험금 건강할 때 연금으로 받는다…실손 보장기간도 확대 [2025 금융위 업무계획]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025010823543601555e41d7fc6c2183101242202.jpg&nmt=18)

![[DCM] LG헬로비전, 장기 수익성 감소…’깜깜한’ 성장동력](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025010908074503241a837df64942115218260.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)