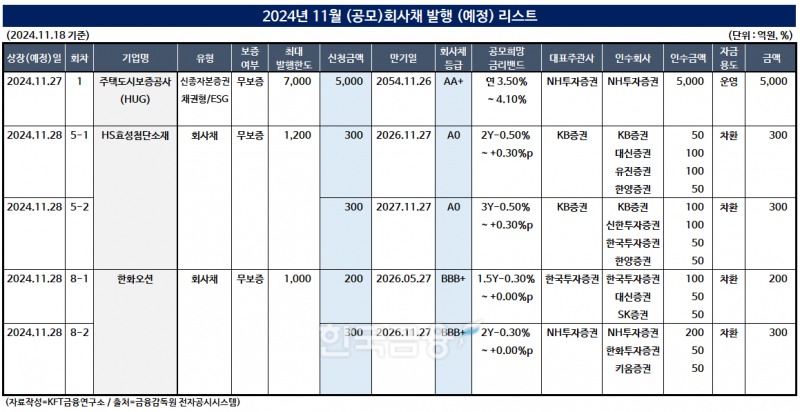

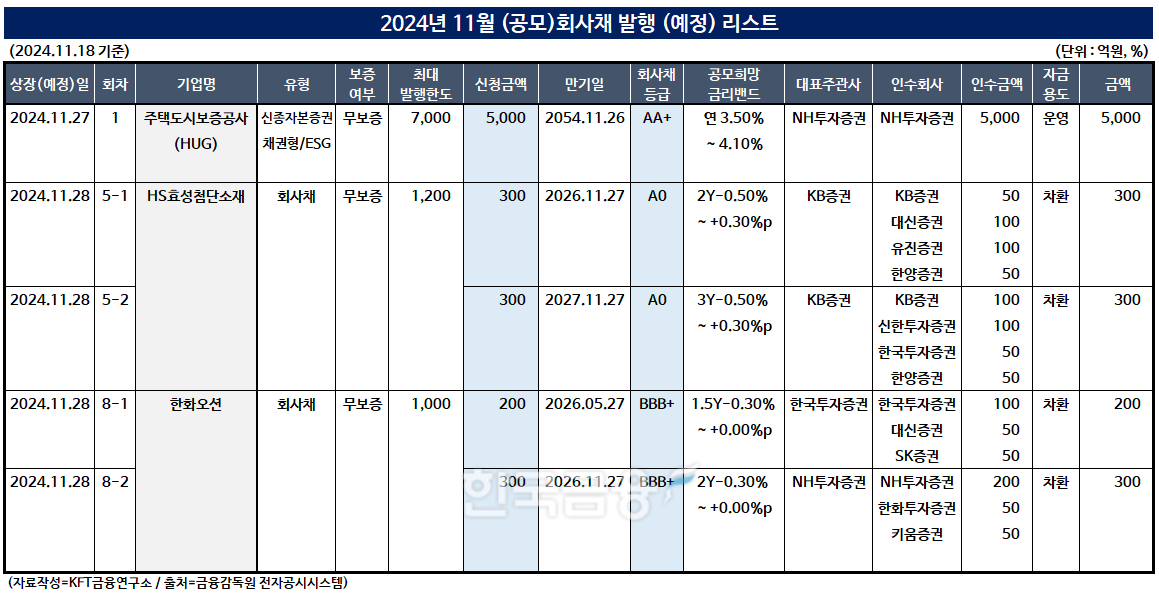

주택도시보증공사(HUG)는 18일 최대 7000억원 규모의 채권형 신종자본증권을 발행한다고 공시했다. 이번 발행되는 채권은 사회적채권(Social Bond)으로, 주택보증 관련 보증사고 발생 시 대위변제 재원으로 활용될 예정이다.

신종자본증권의 신용등급은 AA+(안정적)으로, 공사의 기업신용등급(AAA)보다 한 단계 낮게 평가됐다. 만기 30년에 5년 후 조기상환이 가능한 콜옵션이 부여되어 있으며, 공모 희망금리는 연 3.50~4.10%로 책정됐다. NH투자증권이 단독 대표주관사로 나선다.

HUG는 정부(국토교통부) 지분 95.4%의 준시장형 공기업으로, 1993년 설립 이후 분양 · 임대보증과 주택도시기금 운용을 통해 국내 주택시장 안정화에 기여해왔다.

효성그룹 계열사인 HS효성첨단소재(대표이사 조용수)도 3년여 만에 600억원 규모의 회사채를 발행한다.

2년물과 3년물 각각 300억원씩 발행되며, KB증권이 대표주관사로 나선다. 공모 희망금리는 개별 민평금리에서 –0.50%p ∼ +0.30%p 가산한 수준으로 제시됐다.

HS효성첨단소재는 글로벌 타이어 보강재 시장의 선도기업로, 주력 제품인 PET 타이어코드는 글로벌 시장 점유율 약 50%를 차지하고 있다. 조달된 자금은 4% 초중반대인 은행 대출금 상환에 사용될 예정으로, 이를 통해 재무구조를 더욱 견고히 할 계획이다.

한화오션은 2023년 5월 한화그룹에 편입된 이후 수익성 개선과 안정적 수주를 통해 재무구조를 강화하고 있다. 조달된 자금은 내년 1월 만기 도래하는 기업어음(CP) 상환에 사용될 예정이다.

김종훈 한국기업평가 책임연구원은 “글로벌 시장에서 높은 수주 경쟁력을 보유하고 있는 한화오션은 양호한 수주 여건과 저가 물량 축소를 바탕으로 매출 증가와 수익성 개선이 기대된다”면서 “설비 투자 확대로 차입 부담이 증가하겠지만, 보유 현금성 자산과 정책자금 여력 등 감안 시 현 수준의 재무안정성은 당분간 유지할 것”으로 평가했다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

![전쟁이 가른 한화 삼형제 실적, 동관 1등·동원 2등·동선 3등 [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024111702520901009dd55077bc25812315232.jpg&nmt=18)

![12개월 최고 연 3.42%…‘NH올원e예금’·‘헤이정기예금’ [이주의 은행 예금금리-11월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024111715165702148f09e13944d119192167201.jpg&nmt=18)

![‘밸류업하며 투자 챙기기’…KT 장민의 바쁜 하루 [나는CFO다]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024111702551001722dd55077bc25812315232.jpg&nmt=18)

![24개월 최고 연 5.00%…한국투자저축은행 '오!직창구정기적금‘ [이주의 저축은행 적금금리-11월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20241116183443023676a663fbf34175192139202.jpg&nmt=18)

![24개월 최고 연 3.80%…DB저축은행 ‘M-DreamBig 정기예금’ [이주의 저축은행 예금금리-11월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20241116200336009496a663fbf34175192139202.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)