양종희기사 모아보기)이 무보증 회사채 수요예측에서 높은 투자자 관심을 확인했다.

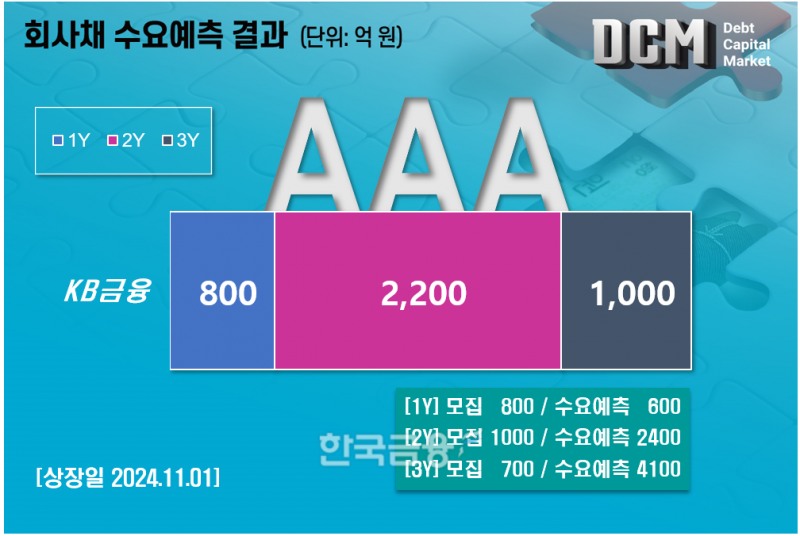

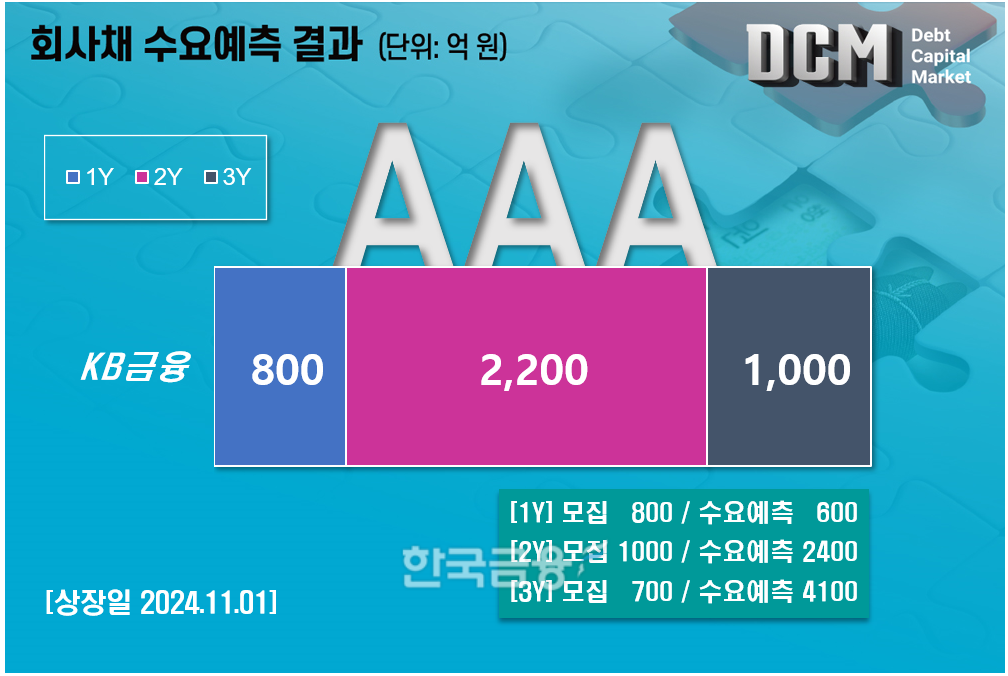

양종희기사 모아보기)이 무보증 회사채 수요예측에서 높은 투자자 관심을 확인했다. 28일 투자은행(IB) 업계에 따르면 KB금융은 이번 회사채 수요예측에서 당초 목표액인 2500억원의 2.8배가 넘는 7100억원의 투자수요를 이끌어냈다. 이에 1500억원 증액한 총 4000억원(1년물 800억원, 2년물 2200억원, 3년물 1000억원) 규모의 회사채 발행을 결정했다.

특히 눈에 띄는 것은 장기물에 대한 투자자들의 폭발적인 관심이다. 키움증권이 대표주관을 맡은 3년물의 경우 700억원 모집에 4100억원의 주문이 쇄도하며 5.8배의 높은 경쟁률을 기록했다. 삼성증권과 하나증권이 주관한 2년물도 1000억원 모집에 2400억원의 수요가 몰리며 2.4배의 견조한 경쟁률을 보였다.

다만 SK증권이 대표주관한 1년물은 모집액 800억원 대비 사전수요가 600억원에 불과해 시장의 외면을 받았다. 최근 발행시장의 분위기는 단기물보다 장기물에 대한 투자자들의 수요가 양호한 것으로 보인다.

최종 발행금리는 1년물의 경우 개별민평금리 대비 +0.08%p 높은 수준에서 결정된 반면, 2년물과 3년물은 각각 -0.03%p, -0.08%p 낮은 수준에서 결정됐다.

조달된 자금 중 1700억원은 기존 채무상환에, 나머지 2300억원은 운영자금으로 활용될 예정이다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

![[DQN] "지자체 금고 잡아라"…출연금 신한 1위·금고 규모 농협 압도적](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112102061902156f09e13944d391241172.jpg&nmt=18)

![민병덕 의원, '토큰증권(STO) 법제화' 위한 2법 대표발의 [22대 국회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112011071109189179ad4390712813480118.jpg&nmt=18)

![[DCM] GS리테일, 1500억 공모채 발행…전북은행도 후순위채로 BIS비율 개선](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112014294102958141825007d12411124362.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)