정상혁 신한은행장./사진제공=신한은행

정상혁기사 모아보기 신한은행장이 대출자산을 30조원 넘게 늘리며 올해 3분기 누적 당기순이익 성장을 이끌었다. 시장금리 하락에 순이자마진(NIM)이 하락했지만 가계대출과 기업대출이 고르게 늘면서 이자이익이 증가했다. 유가증권 관련 손익 증가에 따라 비이자이익도 큰 폭 성장했다.

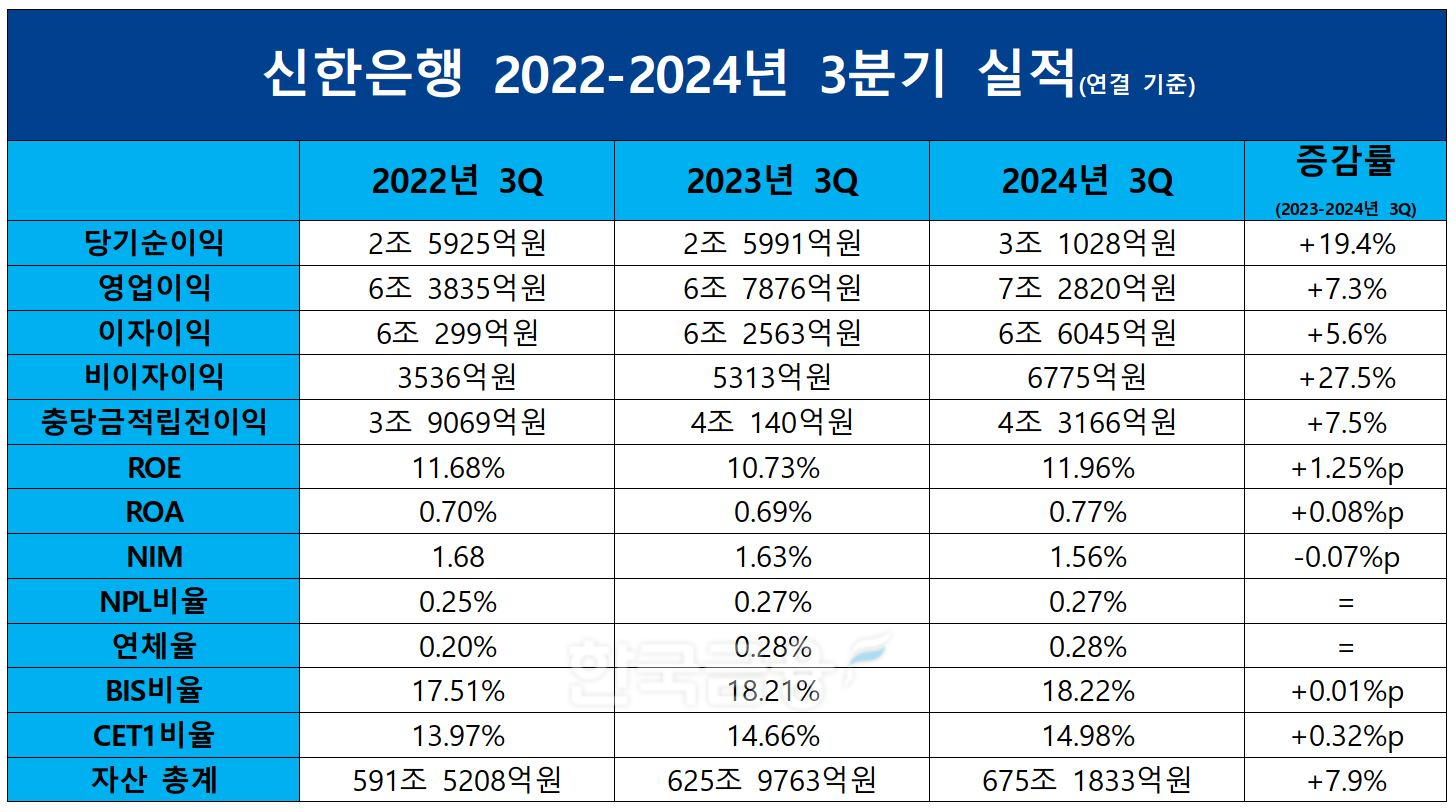

정상혁기사 모아보기 신한은행장이 대출자산을 30조원 넘게 늘리며 올해 3분기 누적 당기순이익 성장을 이끌었다. 시장금리 하락에 순이자마진(NIM)이 하락했지만 가계대출과 기업대출이 고르게 늘면서 이자이익이 증가했다. 유가증권 관련 손익 증가에 따라 비이자이익도 큰 폭 성장했다. 26일 신한금융그룹에 따르면 신한은행의 올 3분기 누적 순이익은 전년 동기(2조5991억원)보다 19.4% 증가한 3조1028억원을 기록했다.

신한은행 관계자는 3분기 실적에 대해 “자산 증가에 따른 이자이익 증가와 전년 동기 적립했던 추가 충당금 적립 효과 소멸에 따른 대손비용 감소 영향으로 순이익이 증가했다”고 설명했다.

3분기 순이익만 보면 1조493억원으로 전분기(1조1248억원) 대비 6.7% 감소했다. 2분기 중 발생했던 홍콩H지수 주가연계증권(ELS) 관련 충당부채 환입 효과 소멸에 따른 영업외이익 감소 등의 영향이다.

3분기 누적 세부 실적을 보면 영업이익은 전년 동기(6조7876억원)보다 7.3% 늘어난 7조 2820억원을 기록했다.

이중 이자이익은 6조6045억원으로 대출자산 증가에 따라 전년 동기(6조2563억원)보다 5.6% 증가했다.

금융기관의 수익창출능력을 나타내는 NIM은 자산 수익률이 하락했지만 자산부채관리(ALM) 전략을 바탕으로 소폭 하락하는데 그쳤다. 신한은행의 올 3분기 NIM은 1.56%로 전년 동기(1.63%) 대비 0.07%포인트, 전분기(1.60%) 대비 0.04%포인트 낮아졌다.

신한금융 관계자는 “은행 NIM은 시장금리 영향에 따른 수익률 하락에도 불구하고 기민한 자산부채관리전략을 기반으로 0.04%포인트 하락한 수준에서 방어했다”고 말했다.

김기흥 신한은행 CFO는 전날 실적 발표 컨퍼런스콜에서 NIM 전망에 대해 "금리 인하로 NIM 하락 추세는 이어질 것으로 보인다"며 "내년 전망은 여전히 기준금리 추가 인하가 예상되고 있고 저희 유동성커버리지비율(LCR) 규제를 감안하면 NIM 하락은 지속될 것으로 보이는데 이를 자본수익성 중심의 자산성장, 건전성 관리, 조달비용 관리 등을 강화해서 관리할 계획"이라고 밝혔다.

NIM 하락에도 금리부자산이 증가하면서 이자이익 개선을 이끌었다. 신한은행의 9월 말 기준 원화대출금은 319조9023억원으로 1년 전(286조2791억원) 대비 33조원 이상 늘었다.

가계대출은 9월 말 기준 140조7908억원으로 전년 동기(127조2926억원) 대비 10.6% 늘었다. 시장금리 하락에 따른 주택시장 회복과 디딤돌 대출, 보금자리론 등 기금성 대출이 증가하며 주담대 위주로 성장했다.

김 CFO는 가계대출과 관련해 “당초 상반기 조기 자산 성장으로 어느 정도 성과를 거뒀고 하반기에는 내실 성장 위주로 관리하고자 했다”면서 “3분기에 가계대출 관련한 초과수요가 있었지만 연간 가계대출 목표 수준 안에서 성장을 계획하고 있다”고 말했다.

기업대출은 179조1116억원으로 전년 동기(158조9865억원) 대비 20조원 이상 증가했다. 대기업 대출은 10조6749억원 증가한 39조9827억원, 중소기업 대출은 9조4410억원으로 두 부문 모두 10조원가량 고르게 증가했다.

신한금융 관계자는 “기업대출은 우량기업 중심으로 선별적 성장했다”며 “4분기는 그룹 RWA 한도를 감안, 성장을 최소화하며 수익성 제고와 자산건전성 관리에 집중할 계획”이라고 설명했다.이어 "4분기 목표 범위 내로 조정 중이며 연간으로는 그 수준 안에서 성장을 계획하고 추진할 것"이라며 "전체적으로 가계대출 성장 규모가 크지 않았던 만큼 내년에도 올해와 비슷할 것"이라고 덧붙였다.

유가증권 관련 손익이 늘면서 비이자이익도 큰 폭 증가했다. 비이자이익의 성장을 주도한 건 유가증권 및 외환·파생관련 손익이다.

올 3분기 유가증권 관련 누적 손익은 8432억원으로 전년 동기(7000억원) 보다 20.5% 늘었다. 수수료이익도 방카슈랑스수수료가 104.6% 증가하며 전년 동기(6900억원) 대비 13.6% 확대된 7842억원을 기록했다.

순수영업력을 나타내는 충당금적립전영업이익(충전이익)은 4조3166억원으로 전년 동기(4조 140억원) 대비 7.5% 늘었다. 영업이익이 7.3% 증가한데 반해 판매관리비는 같은 기간 0.5% 줄어들며 영업력이 높아졌다.

견조한 이익 성장과 비용효율화 노력의 영향으로 영업이익경비율(CIR)도 개선됐다. 지난 9월 말 기준 신한은행의 영업이익경비율(CIR)은 37.3%로 전년 동기(40.2%) 대비 2.9%포인트 하락했다.

대손충당금 전입액은 전년 동기(6027억원)보다 47.8% 줄어든 3145억원을 나타냈다. 이에 3분기 대손비용률(CCR)은 0.44%로 전년 동기(0.57%)보다 0.13%포인트 줄었다.

실적 증가에 수익성을 나타내는 총자산순이익률(ROA)과 자기자본순이익률(ROE)은 모두 상승했다. 신한은행의 3분기 ROA는 0.77%로 전년 대비 0.8%포인트, ROE는 11.96%로 1.25%포인트 올랐다.

자본적정성 지표인 BIS비율은 9월 말 기준 18.22%로 지난해 같은 기간보다 0.01%포인트 상승했다. 손실흡수능력을 보여주는 핵심 지표인 보통주자본(CET1)비율은 0.32%포인트 오른 14.98%를 기록했다.

자산건전성 지표는 지난해와 비슷한 수준을 유지했다. 신한은행의 9월 말 기준 연체율은 0.28%로 지난해 같은 기간과 동일했고 고정이하여신(NPL)비율도 0.27%로 1년 전과 같았다.

신한은행의 9월 말 기준 자산 총계는 675조1833억원으로 전년 동기(625조9763억원) 대비 50조원 가까이 증가했다.

홍지인 한국금융신문 기자 helena@fntimes.com

![[삼성전자의 와신상담] ② 삼성전자 바꾸는 이재용 3픽 '전장‧디스플레이‧로봇'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=202504011507190072374925877362115218260.jpg&nmt=18)

![[DQN] 은행권 건전성지표 하락세…산업은행, BIS비율 최하위](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250331144322006145e6e69892f2208613587.jpg&nmt=18)

![[단독] 대우건설 자회사 대우에스티, 지난해 공정위·서울시 제재](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040212332508946e41d7fc6c2183101242202.jpg&nmt=18)

![[DCM] 트럼프 관세 우려...’눈치게임’ 채권시장](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040120244107244a837df64942192515869.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)