▲이재근 KB국민은행장./사진=국민은행

이재근기사 모아보기)이 올해 3분기 지난해 같은 기간 보다 8% 줄어든 당기순이익을 거뒀다. 주가연계증권(ELS) 손실 여파로 영업외손실이 확대된 데다 수수료이익도 줄면서 실적을 끌어내렸다. 시장금리 하락에 따른 대출자산 리프라이싱(Repricing) 가속화로 순이자마진(NIM)이 떨어졌지만 대출 자산이 늘면서 이자이익은 선방했다.

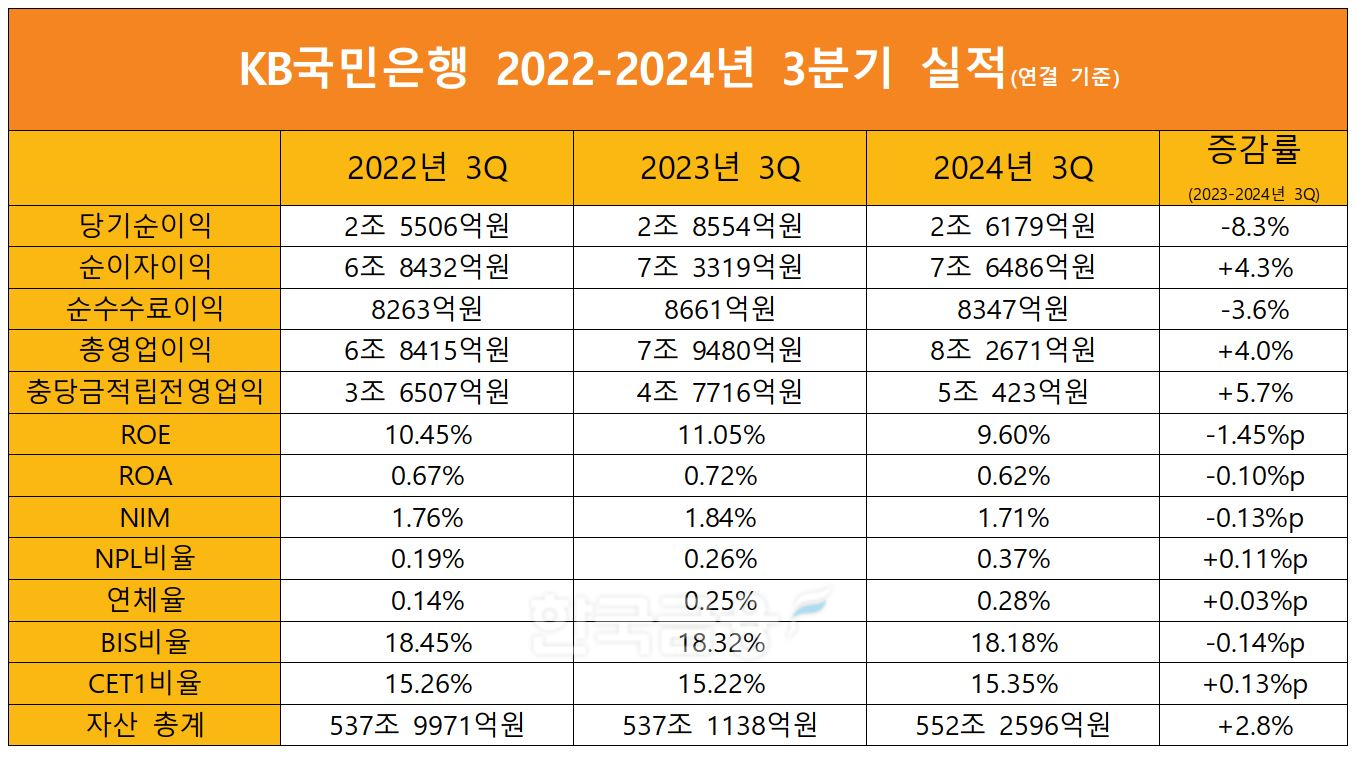

이재근기사 모아보기)이 올해 3분기 지난해 같은 기간 보다 8% 줄어든 당기순이익을 거뒀다. 주가연계증권(ELS) 손실 여파로 영업외손실이 확대된 데다 수수료이익도 줄면서 실적을 끌어내렸다. 시장금리 하락에 따른 대출자산 리프라이싱(Repricing) 가속화로 순이자마진(NIM)이 떨어졌지만 대출 자산이 늘면서 이자이익은 선방했다. 24일 KB금융그룹이 발표한 ‘2024년 3분기 경영실적’에 따르면 국민은행의 올 3분기 누적 당기순이익은 전년 동기(2조 8554억원)보다 8.3% 줄어든 2조6179억원을 기록했다.

국민은행 관계자는 3분기 실적에 대해 “1분기 ELS 손실 관련 대규모 충당부채 전입의 영향 등으로 전년 동기 대비 감소했다”고 설명했다.

3분기 순이익은 1조1120억원으로 전년 동기(1조1164억원) 대비 0.4% 감소했다. 시장금리 하락에 따른 대출자산 수익률 감소로 이자이익이 줄었고 2분기 ELS 손실 관련 충당부채 일부 환입의 기저효과가 반영된 결과다.

세부 실적을 보면 3분기 누적 총영업이익은 전년 동기(7조 9480억원)보다 4.0% 늘어난 8조2671억원을 기록했다.

이중 순이자이익은 7조6486억원으로 전년 동기 대비 4.3% 늘었다. 금융기관의 수익창출능력을 나타내는 NIM은 큰 폭으로 떨어졌다. 국민은행의 올 3분기 NIM은 1.71%로 전년 동기 대비 0.13%포인트 하락했다.

국민은행 관계자는 “시장금리 하락으로 인한 대출자산 리프라이싱 가속화, 주택담보대출 급증 등의 NIM 하방압력 요인이 3분기에 집중된 결과”라고 설명했다.

국민은행은 NIM 하락세가 이어지지는 않을 것이라고 보고 있다. 이종민 KB국민은행 CFO는 "시장금리 인하 기대감이 선반영되면서 3분기 NIM이 큰 폭으로 하락했다“며 "금리 인하 이후 장단기 금리 역전이 정상화했는데 향후 듀레이션이 긴 자산의 금리 하락 폭이 더 커지면서 NIM 추가 하락은 제한적일 것"이라고 전망했다.

NIM 하락에도 대출 자산은 증가세가 이어지면서 이자이익 개선을 견인했다. 국민은행의 9월 말 기준 원화대출금은 361조8000억원으로 1년 전 대비 25조 이상 늘어났다.

가계대출이 176조1000억원으로 국내 부동산 시장 활성화에 따른 수요 증가 영향으로 전년 같은 기간보다 10조원 넘게 늘었다.

기업대출은 185조7000억원으로 같은 기간 13조원 이상 증가했다. 이중 절반에 달하는 6조원이 대기업대출에서 확대됐다. 금리 상승에 따라 회사채 발행시장이 위축된 결과다. 중소기업 대출은 5.5% 증가한 143조1000억원을 기록했다.

3분기 누적 순수수료이익은 8347억원으로 전년 같은 기간 대비 3.6% 줄었다. 누적 기타영업손실은 2162억원으로 지난해 3분기보다 338억원 감소했다.

순수영업력을 나타내는 충당금적립전영업이익(충전이익)은 5조423억원으로 전년 동기(4조7716억원) 대비 5.7% 늘었다.

총영업이익이 4.0% 증가한 데 반해 일반관리비는 증가는 1.5%에 그치며 영업력이 높아졌다.

견조한 핵심이익 성장과 비용효율성 개선 노력의 영향으로 비용효율성도 개선됐다. 지난 9월 말 기준 영업이익경비율(CIR)은 39.0%로 전년 동기(40.0%) 대비 1%포인트 하락했다.

3분기 대손충당금전입비율(CCR)은 대손충당금 환입 기저효과 등으로 지난해 동기(0.06%) 보다 0.13%포인트 오른 0.19%를 나타냈다. 국민은행 관계자는 “CCR이 상승했으나 전반적으로 안정적 수준을 유지했다”고 말했다.

신용손실충당금전입액은 5902억원으로 전년 동기 9182억원보다 35.7% 줄었다.

수익성을 나타내는 총자산순이익률(ROA)과 자기자본순이익률(ROE)은 모두 하락했다. 국민은행의 3분기 ROA는 0.62%로 전년 대비 0.1%포인트 하락했고 ROE는 9.60%로 1.45%포인트 축소됐다.

자본적정성 지표인 BIS비율은 9월 말 기준 18.18%로 지난해 같은 기간보다 0.14%포인트 떨어졌다. 기업여신 중심의 성장과 환율 상승에 따른 위험가중자산 증가 등 영향으로 자본비율이 전년 동기보다 소폭 하락했으나 미래 불확실성에 대비한 견실한 자본 버퍼(Buffer)를 확보하고 있다고 은행 측은 설명했다. 손실흡수능력을 보여주는 핵심 지표인 CET1은 0.13%포인트 늘어난 15.35%를 기록했다.

자산건전성 지표는 개선됐다. 국민은행의 9월 말 기준 연체율은 0.28%로 전년 동기 대비 0.03%포인트 상승했고 고정이하여신(NPL)비율은 0.37%로 0.11%포인트 상승했다. 국민은행 관계자는 “연체율과 NPL비율이 안정적인 수준에서 관리되고 있으며 잠재 부실에 대응한 충분한 손실흡수력을 보유하고 있다”고 밝혔다.

국민은행의 9월 말 기준 자산 총계는 552조2596억원으로 전년 동기 대비 15조 넘게 증가했다.

홍지인 한국금융신문 기자 helena@fntimes.com

![[DQN] "지자체 금고 잡아라"…출연금 신한 1위·금고 규모 농협 압도적](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112102061902156f09e13944d391241172.jpg&nmt=18)

![민병덕 의원, '토큰증권(STO) 법제화' 위한 2법 대표발의 [22대 국회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112011071109189179ad4390712813480118.jpg&nmt=18)

![[DCM] KT, 2000억 회사채 발행... 장기 자금조달로 재무 안정성 확보](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112113555900183141825007d12411124362.jpg&nmt=18)

![[DQN] ‘잠잠할 날 없는 금융사고?’ 3년간 6천억대...BNK금융, 사고금액 최대](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112021030009519237391cf861151384944.jpg&nmt=18)

![[DCM] GS리테일, 1500억 공모채 발행…전북은행도 후순위채로 BIS비율 개선](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112014294102958141825007d12411124362.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)