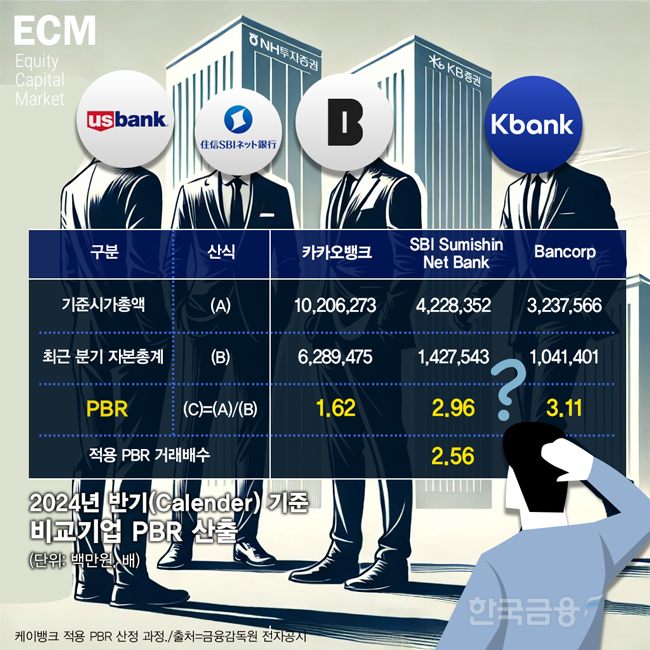

케이뱅크 적용 PBR 산정 과정./출처=금융감독원 전자공시(그래픽: 생성형AI,imagetoday)

18일 투자은행(IB) 업계에 따르면 이날 케이뱅크는 상장 계획을 연기하기로 결정했다. 케이뱅크는 지난 10~16일 기관투자자를 대상으로 기업공개(IPO)를 위한 수요예측을 진행했다. 주당 희망공모가액은 9500~1만2000원으로 제시했지만 투자자들의 참여가 저조했던 것으로 전해진다.

케이뱅크는 수요예측을 통해 총 8200만주를 공모할 계획이었다. 조달규모는 7790억~9840억원으로 기업가치는 4조~5조3000억원 수준으로 책정한 것이다.

이번 수요예측 부진의 원인으로는 크게 두 가지가 꼽힌다. 첫번째는 구주매출이다. 케이뱅크의 공모가 기준 구주매출 규모는 3895억~4920억원으로 공모총액의 절반에 달하는 수준이다.

통상 구주매출 규모가 많으면 투자자는 접근을 꺼린다. 기존 투자자(베인캐피탈, MBK파트너스 등)에게 자금회수 기회를 제공하는 것보다 신주매출을 통해 해당 기업의 자본 확충을 선호하기 때문이다.

PBR 기준 카카오뱅크는 1.62배, SBI 스미신 넷뱅크는 2.96배, 미국 뱅코프는 3.11배다. 케이뱅크에 적용되는 PBR은 이들의 평균인 2.56배로 결정됐다.

투자자들 입장에선 납득이 어려울 수밖에 없다. 우선 케이뱅크의 적용 PBR이 국내 인터넷 은행 중에서 가장 선두주자이자 고평가를 받고 있는 카카오뱅크를 상회한다는 점이다. 이는 일본과 미국 은행의 PBR이 끌어올린 결과지만 두 나라 증시의 PBR 자체가 국내 시장보다 높다는 점을 간과하기 어렵다.

이뿐만 아니라 국내 시중은행(금융지주)의 밸류는 ‘패싱’됐다. 케이뱅크만의 차별화된 비즈니스 전략이 뚜렷하지 않음에도 이러한 결정을 내린 것에 의문이 따를 수밖에 없다. 시중은행과 인터넷전문은행이라는 테두리는 다르지만 이용자나 투자자 입장에서 크게 다르지 않은 것으로 다가온다.

게다가 할인율 밴드(7.06~26.42%) 상단도 낮은 편이다. IPO시 통상 할인율은 15~30% 수준에 달한다.

한 자산운용사 운용역은 “국내 시중은행 및 인터넷은행과 비교할 때 케이뱅크가 어떤 차별점을 갖고 있는지 모르겠다”며 “구주매출 비중도 투자자 입장에선 부담이고 할인율도 낮다”고 말했다. 그는 “과거 카카오뱅크가 상장될 당시에는 인터넷은행에 대한 성장기대감과 프리미엄이 붙었지만 현재는 그렇지 않다’고 평가했다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

![[DQN] "지자체 금고 잡아라"…출연금 신한 1위·금고 규모 농협 압도적](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112102061902156f09e13944d391241172.jpg&nmt=18)

![[DQN] ‘잠잠할 날 없는 금융사고?’ 3년간 6천억대...BNK금융, 사고금액 최대](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112021030009519237391cf861151384944.jpg&nmt=18)

![[DCM] KT, 2000억 회사채 발행... 장기 자금조달로 재무 안정성 확보](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112113555900183141825007d12411124362.jpg&nmt=18)

![강남 '래미안대치팰리스' 45평, 3.7억 오른 52.5억에 거래 [일일 아파트 신고가]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20231108083323039755e6e69892f222110224112.jpg&nmt=18)

![가상자산 과세 여-야 대립각…'유예 VS 시행' 줄다리기 [22대 국회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2021111120211305168179ad43907611057578.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)