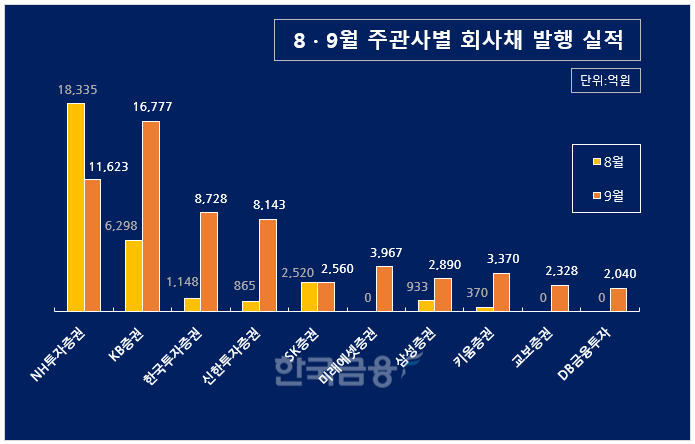

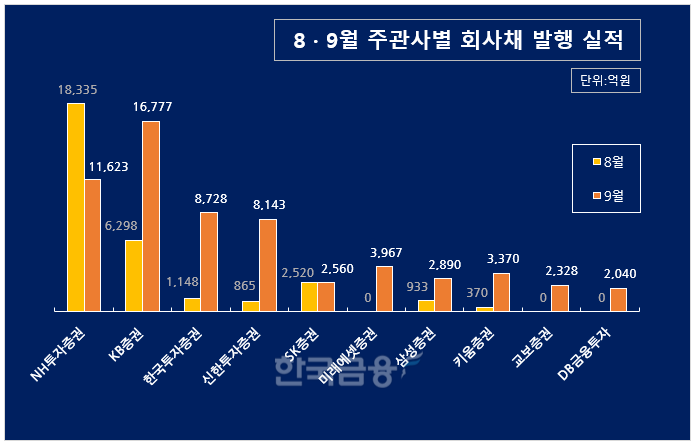

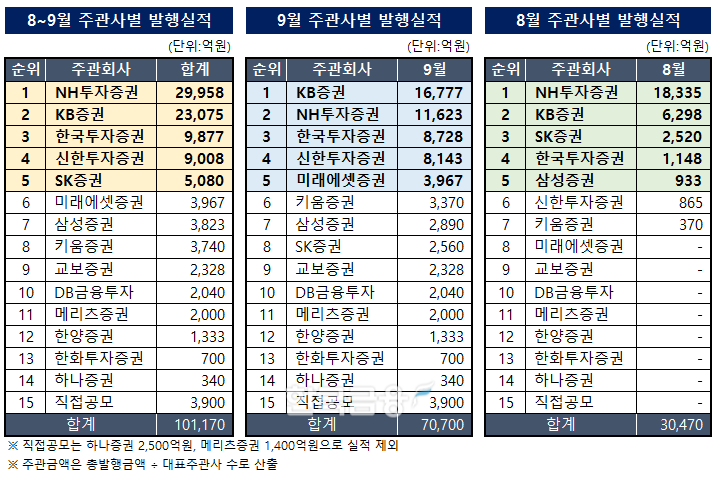

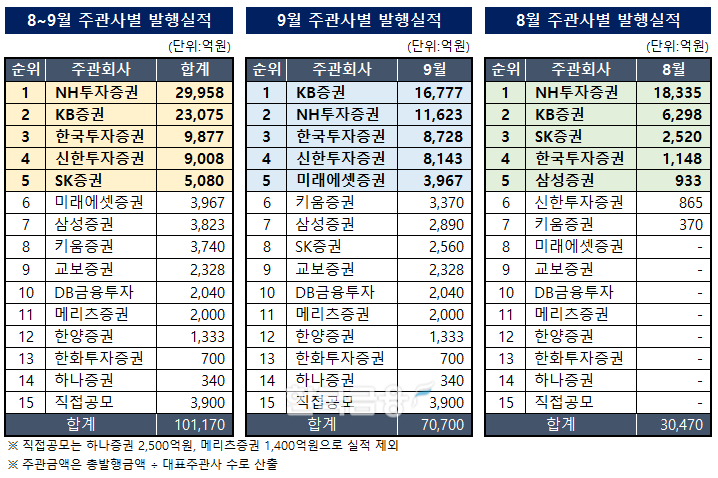

다만 8월 기준으로는 NH투자증권이 1조 8335억원을 달성하며 KB증권의 6298억원 대비 1조원 이상의 격차를 보이며 1위를 차지했다. 향후에도 회사채 발행주관부문에서 1위 자리를 놓고 양 사간의 치열한 싸움이 지속될 것으로 보인다.

특히 KB증권은 한화생명보험과 키움증권의 회사채 발행을 단독 주관하며 성공적으로 완판시킴으로써 시장에서의 입지를 굳혔다. 한화생명보험은 최초 모집액 3000억원의 2배인 6000억원으로 증액 발행시켰고, 키움증권은 모집액 1500억원 대비 7배가 넘는 사전 주문을 받아 최종 3000억원으로 발행하는데 대표주관사로서 주요 역할을 했다.

반면, NH투자증권은 9월 동안 KB증권 대비 약 5천억원 이상 모자란 1조 1623억원의 실적을 거뒀다. KB증권에는 못미쳤으나 NH투자증권은 삼성물산, 현대제철 등 주요 대기업들의 회사채 발행을 주관했다.

9월 실적이 KB증권에 밀린 상황에서, NH투자증권의 대응과 10월 이후의 실적 결과가 어떨 지 관심이 쏠린다.

회사채 주관 실적에서 KB증권과 NH투자증권, 쌍두마차의 독주가 지속되고 있는 가운데 한국투자증권과 신한투자증권이 3위와 4위를 차지하며 약진했다.

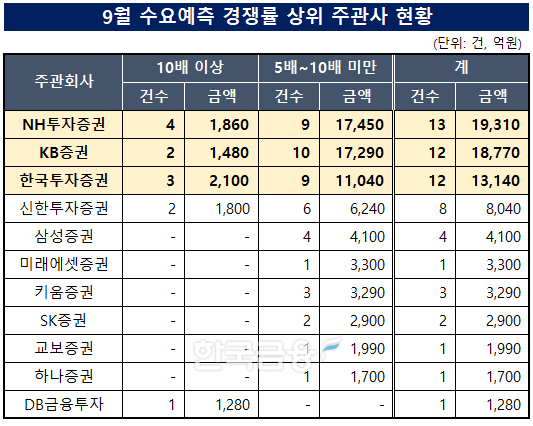

5배 이상 10배 미만 건수는 10건의 KB증권이 제일 많았고, NH투자증권과 한국투자증권이 9건으로 그 뒤를 이었다. 발행 금액으로는 NH투자증권 1.75조원, KB증권 1.73조원, 한국투자증권 1.10조원 順이었다.

자료작성=KFT금융연구소 / 출처=금융감독원 전자공시

종합해 보면 5배 이상 매수 주문을 받은 건수와 금액 모두 NH투자증권이 13건, 1.93조원으로 1위, 다음으로 KB증권이 12건 1.88조원으로 2위를 차지했다.

개별 딜로는 KB증권과 NH투자증권이 공동 대표주관한 HL홀딩스(15-1차)가 400억원 모집에 6130억원이 몰리며 15.33대 1로 가장 높았고, 한국투자증권이 대표주관한 우리금융에프앤아이(4-3차)가 14.27대 1, NH투자·한국투자증권 공동주관의 하이트진로홀딩스(175-1차)가 13.13대 1로 그 뒤를 이었다.

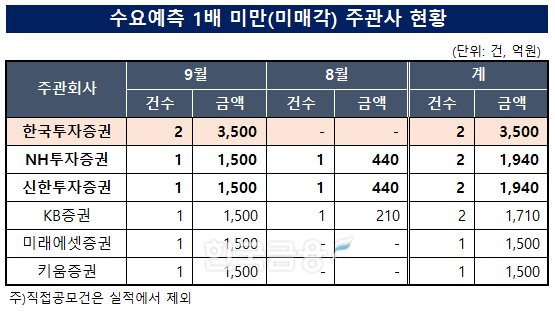

반면 모집액 대비 1배수 미만(미매각) 건은 사례가 많지는 않았으나 한국투자증권이 2건, 3500억원으로 제일 많았고, 그 다음으로 NH투자·KB·신한투자·미래에셋·키움증권 1건(1500억원) 順이었다.

자료작성=KFT금융연구소 / 출처=금융감독원 전자공시

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

![[DQN] "지자체 금고 잡아라"…출연금 신한 1위·금고 규모 농협 압도적](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112102061902156f09e13944d391241172.jpg&nmt=18)

![민병덕 의원, '토큰증권(STO) 법제화' 위한 2법 대표발의 [22대 국회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112011071109189179ad4390712813480118.jpg&nmt=18)

![[DQN] ‘잠잠할 날 없는 금융사고?’ 3년간 6천억대...BNK금융, 사고금액 최대](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112021030009519237391cf861151384944.jpg&nmt=18)

![[DCM] GS리테일, 1500억 공모채 발행…전북은행도 후순위채로 BIS비율 개선](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112014294102958141825007d12411124362.jpg&nmt=18)

![[DCM] KT, 2000억 회사채 발행... 장기 자금조달로 재무 안정성 확보](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112113555900183141825007d12411124362.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)