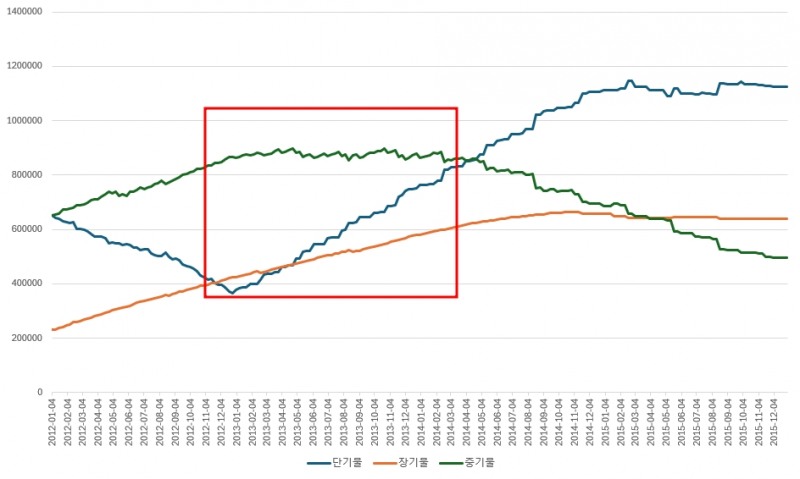

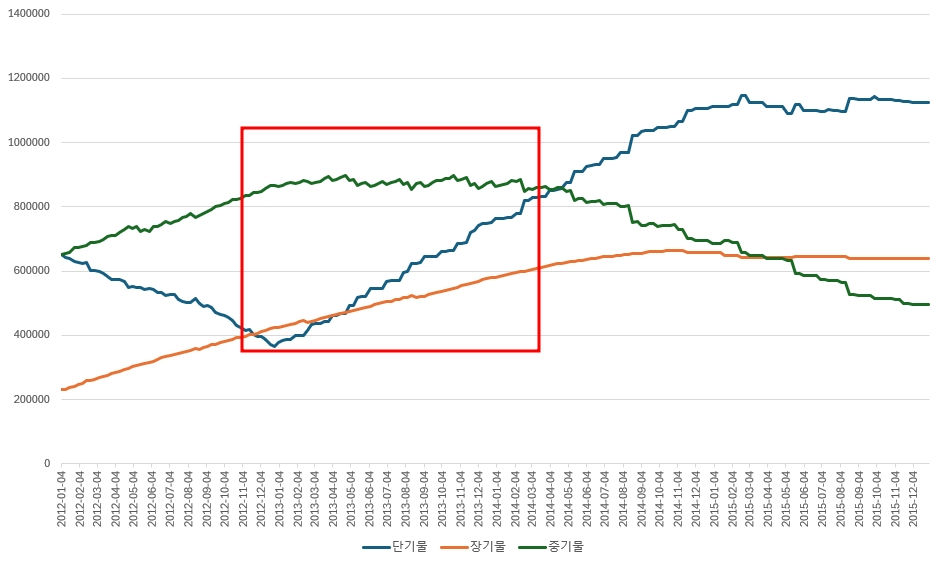

2012년 말까지 단기물 비중을 낮춘 연준은 2013년 재차 늘리기 시작했다. 시장 금리 상승을 억제하는 차원이었지만 장기물도 늘어나고 있었다. 이 기간 동안 시장 금리가 1%포인트 오르면서 연준 자산의 평가손실도 크게 확대됐다(단위: 백만달러)./출처=Fred

이미지 확대보기보험사들은 올해 기준금리 인하를 예상하고 있지만 금리 변동성으로 금리인하를 예단하기는 어려울 것으로 진단하고 있다. 금리 불확실성에 따라 상황에 맞는 채권 교체 매매와 건전성 관리, K-ICS비율 유지에 방점을 두고 있다.

지난 1분기에는 고금리 기조 지속으로 금융자산 평가손실로 투자손익이 오히려 감소하는 일이 발생하기도 했다. 업계에서는 금리가 인하될 경우 평가손익이 개선될 여지는 있으나 자산운용에는 영향을 줄 수 있어 유연하게 대응해야 할 것으로 진단하고 있다.

A보험업계 관계자는 "올해 기준금리 인하가 전망되고 있지만 그 시점은 불확실한 상황으로 판단된다"라며 "금리인하는 보유채권에 대한 평가익을 가져갈 수 있는 요지는 있지만, 중장기적으로 운용이익에 영향을 줄 수 있기 때문에 단편적으로 판단하기는 어려운 상황"이라고 진단했다.

연내에는 미국 금리 인하가 예상되고 있어 이에 따른 채권 교체 매매를 고려하고 있다.

B보험업계 관계자는 "미국금리도 9월 인하가 기대되어 금리하락, 주가상승, 달러약세가 예상되는 만큼 한국도 미국 금리 추이에 따른 연내 인하가 예상된다"라며 " 한국 국고채 금리 역시 주요이슈를 소화하면서 점진적으로 낮아질 것으로 전망되는 만큼 글로벌 금리/주가 등 추이를 살피며 투자물건에 대한 검토 후 교체매매 등을 통한 자산운용이익률 제고에 힘쓰고자 한다"라고 말했다.

C보험업계 관계자는 "금리 인하 가능성이 있는 만큼 보험상품별 수익성과 자산운용/ALM, 보험 및 금융손익 관리를 강화할 예정"이라며 "자본과 K-ICS비율 등 재무 건전성 유지를 위해 시장 변동성에 따라 유기적이고 안정적으로 운영해 나갈 계획"이라고 말했다.

D보험업계 관계자는 "올해는 IFRS17 제도 하에서 자본 및 킥스 비율의 변동성을 축소하고 동시에 장기 고금리 자산을 확보하는 방향으로 자산포트폴리오를 운영하고 있다"라며 "하반기에도 금융시장의 변동성 확대에 대비하는 리스크 관리를 통해 투자환경 변화에 신속하게 대응하고 대체투자 역량을 강화할 것"이라고 말했다.

E보험업계 관게자는 "금리 인하 시점이 늦어지고 있는 만큼 현 기조를 유지하면서 인하시점에 맞는 전략수립할 계획"이라며 "큰 틀에서는 변화가 없지만 채권 보유 전략을 일부 조정할 수 있다"라고 말했다.

금리 인상에 따른 영업 영향을 제한적일 것으로 보고 있다. 금리 인하로 예정이율이 인하하면 보험료가 인상하지만 해당 부분은 내년에 발생할 것으로 보고 있다.

A보험업계 관계자는 "영업부문에 있어서는 예정이율 인하에 따른 보험료 인상 등이 고려될 수 있으나, 예정이율은 금리변동에 따른 후행성 지표이므로 올해 하반기 금리가 인하되더라도 내년 이후에 발생할 이슈로 보여진다"라며 "IFRS17 도입 후 수익성 강화를 위해 많은 보험사가 보장성 상품 위주로 신계약 포트폴리오를 구성해오고 체질개선을 진행해 왔으므로, 금리인하로 인한 영업부문의 영향은 제한적일 것으로 예상된다"라고 말했다.

금리 변동에 따른 영업 시장 영향을 제한적인 만큼, IFRS17 하에서 보험사들이 지속해온 보장성 중심 영업 전략이 하반기에도 유지될 것으로 보인다.

D보험업계 관계자는 "하반기에도 상반기와 동일하게 고객의 라이프스타일 변화를 반영한 건강생활보장 등 제3보험 영역으로의 상품 라인업 확대가 이뤄질 것으로 예상된다"라며 "유병장수 시대가 도래하고 1인 가구, 무자녀 맞벌이 부부 증가 등 새로운 라이프스타일이 등장해 고객의 니즈가 건강생활보장으로 이동하고 있어 고객의 생애주기에 부합하는 맞춤형 보장이 가능하도록 돕는 상품 라인업을 다양화할 것"이라고 말했다.

하반기에도 부채 할인율 변경 영향을 살펴봐야 한다는 지적도 나온다. 부채 할인율이 낮아지면 부채의 시가평가액은 증가하고, 자본은 OCI를 통해 감소한다. 올해 LFTR(장기선도금리)를 25bp, LP(유동성 프리미엄)을 26bp 낮춘 바 있다. 높은 시장금리로 부채 할인율이 높았지만 부채 할인율이 낮아지면 보험업계 자본관리 정책이 강화될 수 밖에 없다.

김도하 한화투자증권 애널리스트는 "중앙은행 기준금리 및 시장금리가 당초 예상보다 높은 수준에서 유지되고 있지만, 추세적으로는 금리 하락이 예상되는 시기"라며 "시장금리 변동은 자산과 부채에 함께 영향을 미치므로 ALM이 중요하겠지만, base 금리와 LTFR, LP가 함께 하락하는 것은 부담일 수밖에 없다"라고 진단했다.

전하경 한국금융신문 기자 ceciplus7@fntimes.com

![트럼프發 관세 파장…증권사들이 바라본 코스피 전망과 투자 전략은? [美 관세 쇼크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2023122100270607026c1c16452b018222889185.jpg&nmt=18)

![박기호 LB인베 대표, '3조' 기업가치 에이블리·펀드 청산으로 영업이익 증가 [2024 VC 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250123191400059018a55064dd159679229.jpg&nmt=18)

![대통령 파면 소식에 외국인 1조7천억원 매도…삼전 2.6%↓·하이닉스 6%↓(종합) [尹 파면]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040411285401558e41d7fc6c2596154205.jpg&nmt=18)

!['尹 파면'에 롤러코스터 탄 코스피…"증시 불확실성 해소 국면 진입" [尹 파면]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040412325801343179ad439072112358872.jpg&nmt=18)

![美 증시, 트럼프표 '공격적' 관세에 패닉 셀…애플 '털썩' M7 주가 타격 [美 관세 쇼크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20230803092941058129249a1ae63175114235199.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)