▲ 이창권 KB국민카드 대표이사

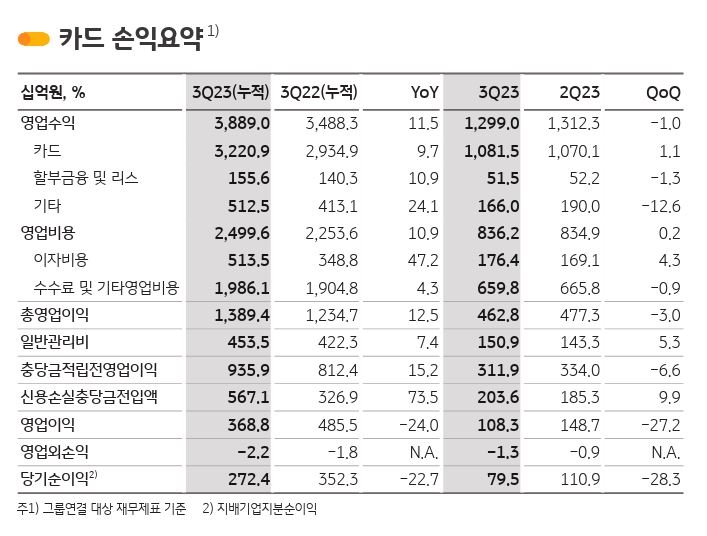

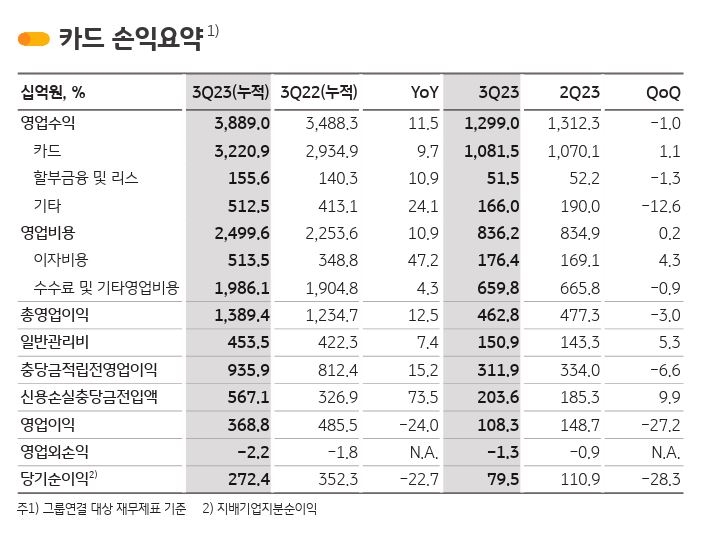

24일 KB금융지주가 발표한 ‘2023년 3분기 경영실적’에 따르면 올 3분기 KB국민카드의 누적 당기순이익은 전년 동기 대비 22.7% 감소한 2724억원을 나타냈다.

영업이익과 함께 주요 수익성 지표도 하락했다. 기업이 자산을 얼마나 효율적으로 운용했는가를 나타내는 ROA는 전년 동기(1.68%) 대비 0.43%p 하락한 1.25%를 나타냈다. 기업의 자기자본이 얼마만큼의 이익을 냈는가를 보여주는 ROE 역시 전년 동기(10.39%) 대비 2.58%p 감소한 7.81%를 나타냈다.

건전성 지표도 부정적인 흐름을 나타냈다. KB국민카드의 올 3분기 연체율은 1.22%로 전년 동기(0.78%) 보다 0.44%p 올랐다. 총 여신 중 3개월 이상 연체된 대출이 차지하는 비율인 고정이하여신(NPL)비율은 같은 기간 0.06%p 오른 1.14%를 나타냈다. 반면 고정이하여신 잔액 대비 충당금 설정액을 나타내는 NPL커버리지 비율은 전년 동기 대비 17.5%p 하락한 329.0%를 기록했다.

KB국민카드 관계자는 “금융자산 성장에 따른 이자이익 증가에도 불구하고 고금리 지속으로 인한 조달비용 증가, 신용손실충당금 전입 증가 영향으로 (실적이) 감소했다"고 설명했다.

실제로 KB국민카드는 올 3분기 조달비용 상승에 따라 이자비용이 늘고 충당금이 큰 폭으로 증가했다.

세부적으로 살펴보면 KB국민카드의 올해 3분기 영업비용은 2조 4996억원으로 전년 동기(2조 2536억원) 대비 10.9% 증가했다. 이자비용이 같은 기간 47.2% 늘어난 5135억원, 수수료 및 기타영업비용은 4.3% 커진 1조 9861억원을 나타내며 비용 증가를 이끌었다.

연체율 증가로 대손충당금 적립이 늘어남에 따라 신용손실충당금 전입액은 전년 동기(3269억원) 대비 73.5% 증가한 5671억원을 나타냈다. 대손충당금은 회수가 힘들 것으로 예상되는 대출채권에 대비해 미리 쌓아두는 돈을 말하는데 비용으로 처리되기 때문에 영업이익 감소에 영향을 준다.

KB국민카드 관계자는 “복합위기를 넘어 No.1 금융플랫폼기업으로 대전환이라는 전략적 방향성 하에서 내실성장 기반, 펀더멘탈 강화를 통한 이익체력과 회복탄력성 제고를 추진하고 있다”고 설명했다.

그 결과 KB국민카드는 올해 KB Pay 원 플랫폼을 통합하고 단기간에 가입자가 1천만을 돌파하였으며, 월간활성이용자수도 7백만을 돌파하는 성과를 이뤘다. 또한 신상품 라인업 KB 위시카드 시리즈는 출시 9개월만에 발급 카드 수 40만좌를 기록하기도 했다.

이에 각종 지표가 악화되는 상황에서도 올해 3분기 총영업이익은 전년 동기 대비 12.5% 증가한 1조 3894억원을 기록했다. 시장이 안정화되면 이익으로 돌아올 수 있는 부문으로 향후 실적 개선이 기대되는 상황이다.

홍지인 기자 helena@fntimes.com

![‘함안 조씨 가문’ 효성·한타…고배당 진실은? [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112421075006266dd55077bc25812315232.jpg&nmt=18)

![[주간 보험 이슈] 금감원 암뇌심 주요치료비 제동…이틀 금감원 발 절판마케팅 또 성행 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20241124105620043708a55064dd11251906169.jpg&nmt=18)

![기관 '루닛'·외인 '리가켐바이오'·개인 '알테오젠' 1위 [주간 코스닥 순매수- 11월18일~11월22일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112321335609421179ad439072211389183.jpg&nmt=18)

![12개월 최고 연 3.80%…케이뱅크 ‘코드K 자유적금’ [이주의 은행 적금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414424906840237391cf86223388684.jpg&nmt=18)

![12개월 최고 연 3.42%...농협·수협銀 예금상품 [이주의 은행 예금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414394306065237391cf86223388684.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)