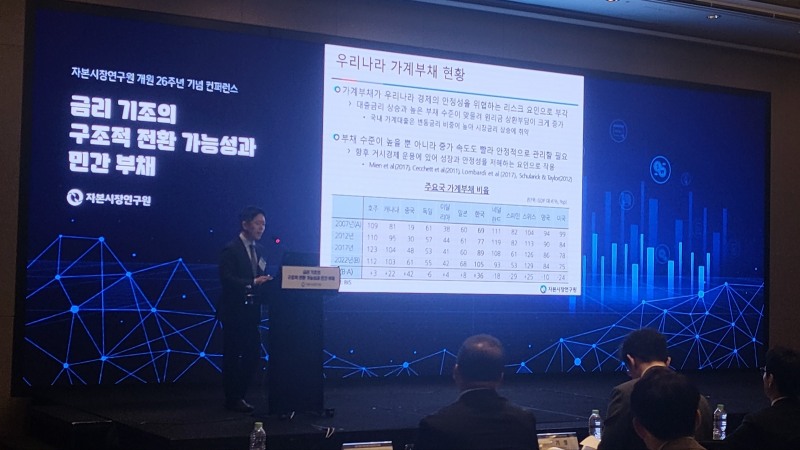

정화영 자본시장연구원(원장 신진영) 연구위원이 22일 열린 ‘금리 기조의 구조적 전환 가능성과 민간 부채’ 콘퍼런스에서 주제발표를 하고 있다. /사진 = 한국금융신문(2023.09.22)

이미지 확대보기글로벌 고금리 기조가 과거처럼 저금리 수준으로 돌아가기 어렵다는 전망이 나왔다. 이에 전문가들은 규모가 과도한 가계부채와 정부 부채에 대한 관리가 필요하다고 목소리를 냈다.

자본시장연구원(원장 신진영)은 22일 여의도 콘래드호텔에서 ‘금리 기조의 구조적 전환 가능성과 민간 부채’를 주제로 콘퍼런스를 개최했다.

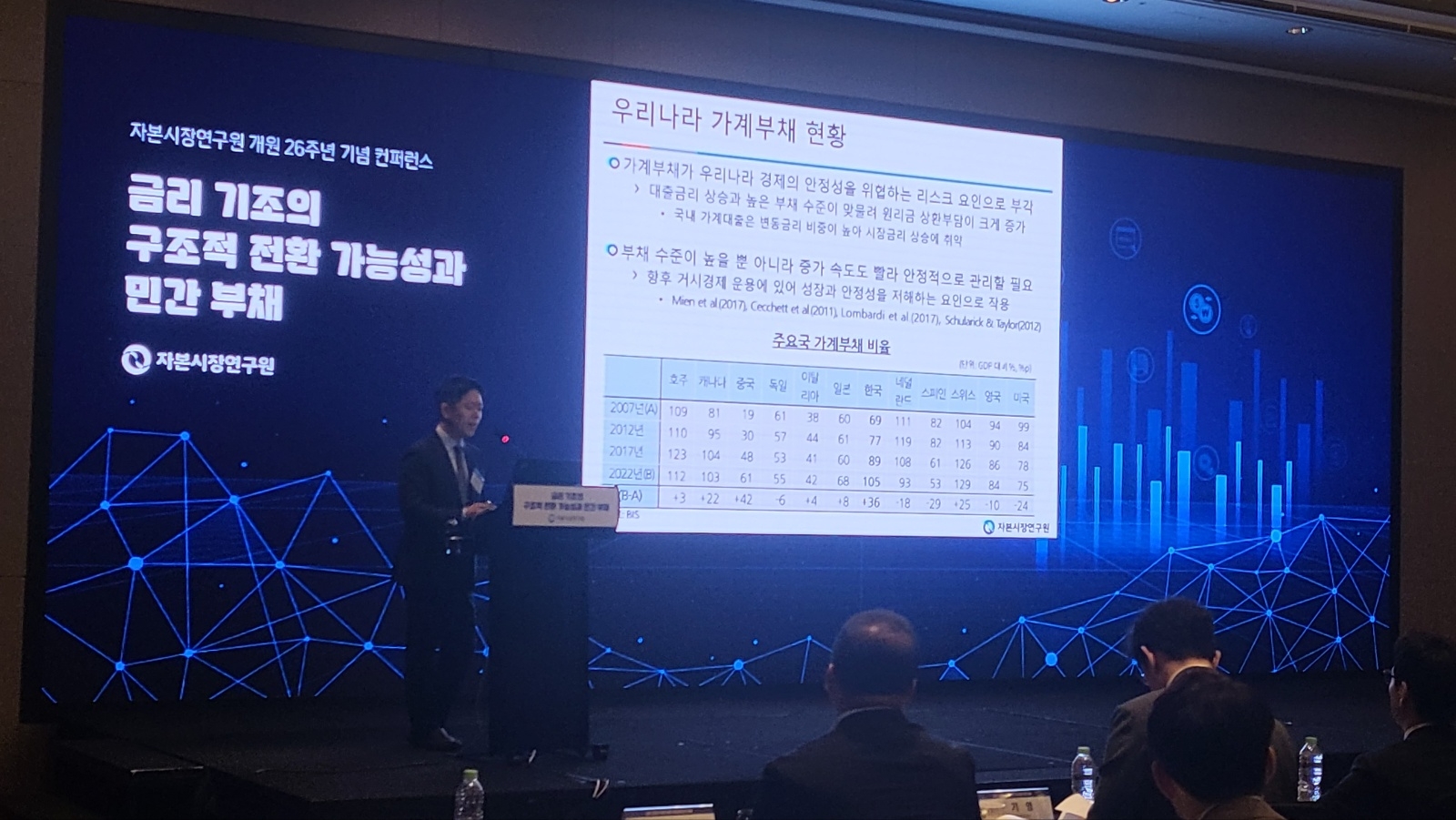

이어 “가계부채의 증가세가 장기간 이어지면서 국내 경제의 안정성을 위협하는 리스크로 부상하고 있다”면서 “특히 부채가 과도한 취약 가구 비중이 증가하고 있어 금리상승에 따른 가계 부실 위험도와 금융 안정에 대한 영향도를 따져봐야 한다”고 덧붙였다.

이날 축사에 나선 김소영 금융위원회(위원장 김주현닫기

김주현기사 모아보기) 부위원장은 “우리는 지난 2008년 글로벌 금융위기 이후 10년 이상 지속된 저금리 환경에 익숙해져 있었지만, 2011년 하반기 이후 큰 변화가 발생하기 시작했다”면서 “급격한 인플레이션에 대응해 각국 중앙은행이 기준금리를 인상하면서 긴축과 고금리 시대를 맞이했고 당초 예상보다 오래 지속돼 향후 금리 향방에 대한 불확실성도 높아졌다”고 진단했다.

김주현기사 모아보기) 부위원장은 “우리는 지난 2008년 글로벌 금융위기 이후 10년 이상 지속된 저금리 환경에 익숙해져 있었지만, 2011년 하반기 이후 큰 변화가 발생하기 시작했다”면서 “급격한 인플레이션에 대응해 각국 중앙은행이 기준금리를 인상하면서 긴축과 고금리 시대를 맞이했고 당초 예상보다 오래 지속돼 향후 금리 향방에 대한 불확실성도 높아졌다”고 진단했다.이어 “정부는 최근 가계부채의 양적 질적 관리에 만전을 기하고 있으며 ‘상환능력 범위에서 빌리고 빌린 돈은 나눠 갚는다’는 가계부채 기본원칙을 확립하기 위해 정책적 노력을 지속해 나가겠다”면서 “자본시장의 선진화, 경쟁력 제고, 역할 강화를 위해 최선을 다하겠다”고 말했다.

서유석닫기

서유석기사 모아보기 금융투자협회장은 “지난해 초 1.25%에 불과했던 우리나라 기준금리는 올해 3.5%까지 인상됐고 금리 상황에 민감한 비즈니스를 영위하는 금융투자업계에도 큰 리스크로 다가왔다”면서 “자본시장연구원은 세르파(길잡이)로써 자본시장을 치열하게 점검하고 살펴봐 달라”고 밝혔다.

서유석기사 모아보기 금융투자협회장은 “지난해 초 1.25%에 불과했던 우리나라 기준금리는 올해 3.5%까지 인상됐고 금리 상황에 민감한 비즈니스를 영위하는 금융투자업계에도 큰 리스크로 다가왔다”면서 “자본시장연구원은 세르파(길잡이)로써 자본시장을 치열하게 점검하고 살펴봐 달라”고 밝혔다.이날 ‘금리 기조의 구조적 전환 가능성 평가’ 주제로 첫 주제발표를 맡은 강형주 자본시장연구원 선임연구위원은 “우리나라의 추세금리는 우선 실질 중립 금리가 장기적으로 횡보할 것”이라면서 “반면 추세 물가는 상승할 것으로 보이기 때문에 과거와 같은 저금리 기조로 복귀하기는 어려울 것으로 판단된다”고 말했다.

특히 한국은 가파른 인구 고령화로 실질중립금리가 낮은 수준에서 횡보하는 가운데, 탈세계화와 노동가능인구의 부족 등에 따른 추세 물가가 상승할 것으로 전망했다. 그는 “이에 따라 이미 규모가 과도한 가계부채나 향후 빠르게 확대될 것으로 예상되는 정부 부채 관리에 더욱 유의해야 한다”고 강조했다.

이어 두 번째 주제발표로 나선 이상호 자본연 연구위원은 기업부채의 부실화 위험이 시스템적으로 확산할 가능성은 낮지만, 취약 부분을 중심으로 미시적 문제의 대응과 효과적인 부채 활용방안에 대한 고민이 필요하다고 언급했다.

마지막으로 ‘가계 레버리지 확대가 성장·금융 안정에 미치는 영향’ 주제를 담당한 정화영 자본시장연구원 연구위원은 가계 전반에 걸쳐 부동산 투자 의향이 크게 높아지고 있고 총부채원리금상환비율(DSR) 규제가 적용되지 않는 전세자금대출을 통해 레버리지가 확대될 수 있어 향후 가계부채의 불안 요인으로 꼽았다.

정 연구위원은 중장기적 시계에서 가계부채의 점진적인 디레버리징이 필요하다면서 “부동산 시장에 대한 정책의 신뢰성을 바탕으로 과도한 가격상승 기대를 억제할 필요가 있고 전세자금 대출에 대한 제도적인 대책 마련이 필요하다”며 “과거와 같이 저금리 기조로 회귀 가능성이 크게 낮아졌기 때문에 가계도 부채를 활용함에 있어서 과도한 수준의 위험을 감내하는 것은 지양해야 한다”고 말했다.

전한신 기자 pocha@fntimes.com

![[주간 보험 이슈] 금감원 암뇌심 주요치료비 제동…이틀 금감원 발 절판마케팅 또 성행 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20241124105620043708a55064dd11251906169.jpg&nmt=18)

![기관 '루닛'·외인 '리가켐바이오'·개인 '알테오젠' 1위 [주간 코스닥 순매수- 11월18일~11월22일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112321335609421179ad439072211389183.jpg&nmt=18)

![12개월 최고 연 3.80%…케이뱅크 ‘코드K 자유적금’ [이주의 은행 적금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414424906840237391cf86223388684.jpg&nmt=18)

![12개월 최고 연 3.42%...농협·수협銀 예금상품 [이주의 은행 예금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414394306065237391cf86223388684.jpg&nmt=18)

![‘함안 조씨 가문’ 효성·한타…고배당 진실은? [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112421075006266dd55077bc25812315232.jpg&nmt=18)

![24개월 최고 연 3.05%…농협銀 ‘NH올원e예금’ [이주의 은행 예금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414412503026237391cf86223388684.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)