정유경닫기

정유경기사 모아보기 신영증권 제약·바이오 담당 연구원은 25일 ‘트랙 레코드(Track Record)의 힘’이란 보고서를 통해 이같이 밝혔다.

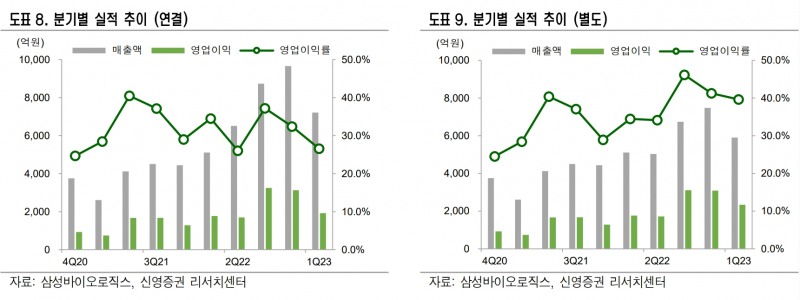

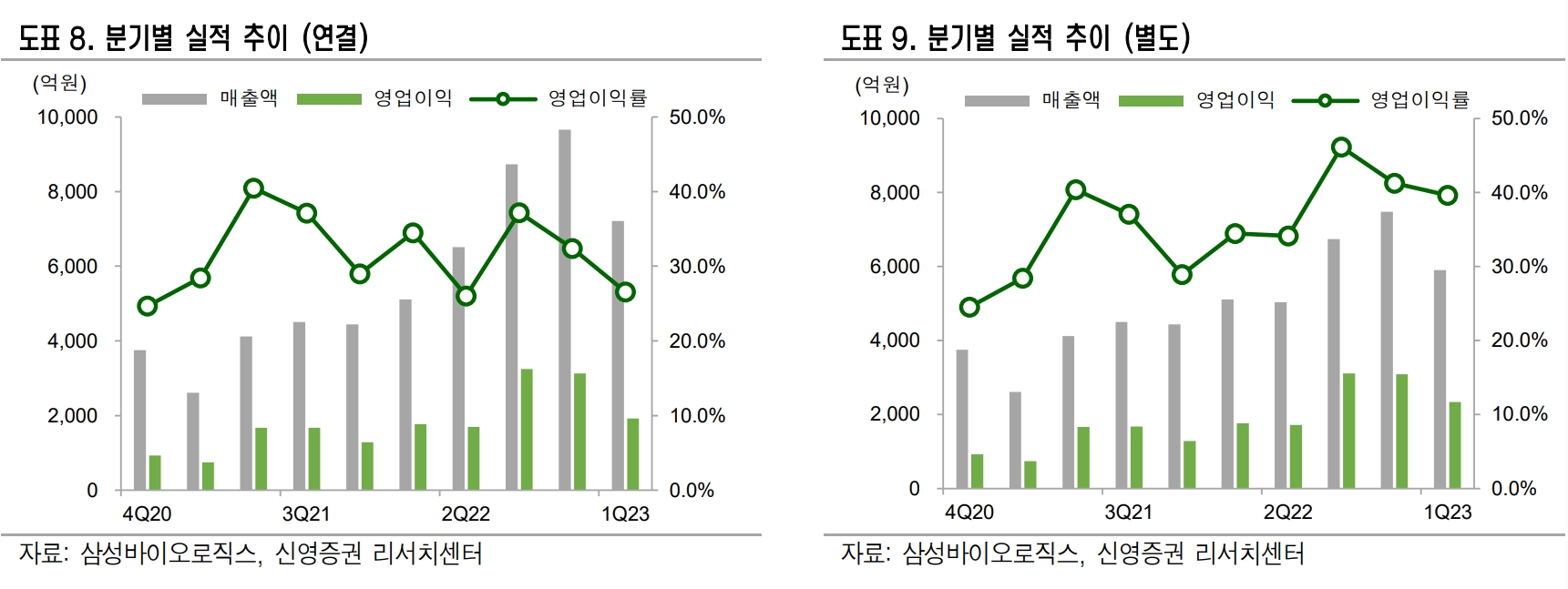

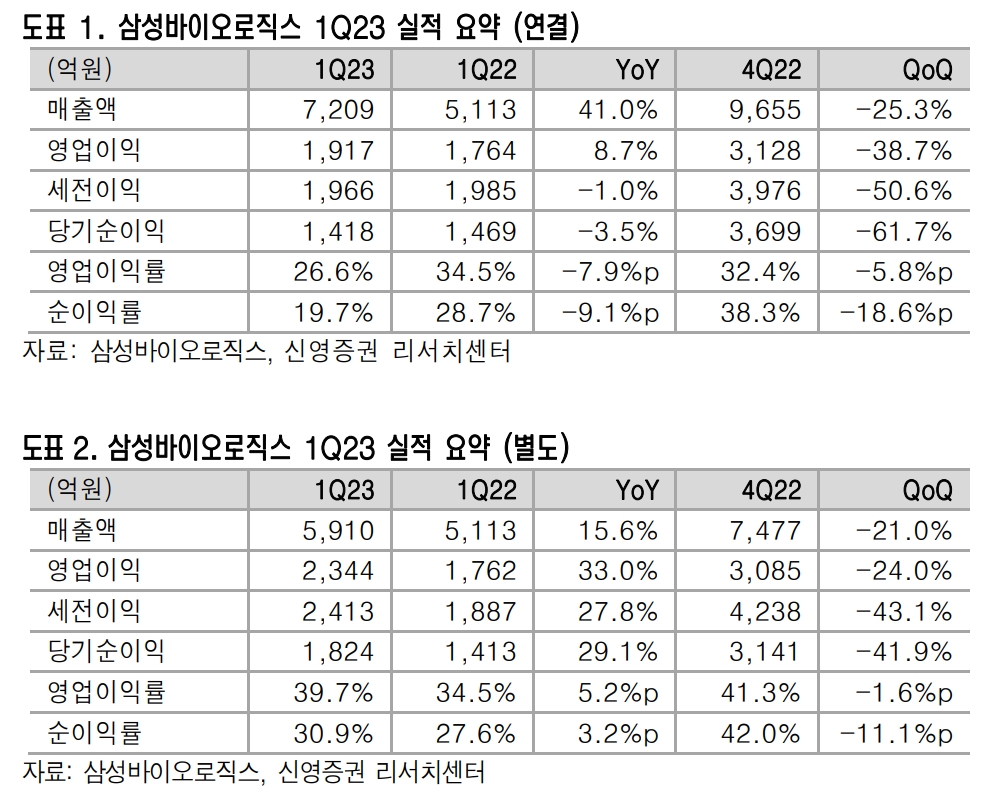

정유경기사 모아보기 신영증권 제약·바이오 담당 연구원은 25일 ‘트랙 레코드(Track Record)의 힘’이란 보고서를 통해 이같이 밝혔다.보고서에 따르면, 삼성바이오로직스의 1분기 연결기준 매출은 7209억원이다. 지난해 같은 기간보다 41.0% 늘었다. 해당 기간 영업이익은 8.7% 오른 1917억원을, 영업이익률(OPM·Operating Profit Margin)은 26.6%를 기록했다.

별도 기준 매출은 5910억원으로 15.6% 증가했으며, 별도 기준 영업이익은 2344억원으로 33% 불었다. 별도 기준 OPM은 39.7%다.

이러한 호실적 관해 정유경 연구원은 “1~3공장 풀(Full·완전) 가동이 지속되면서 생산 대행 기업(CMO·Contract Manufacturing Organization)가 꾸준히 성장한 데다 삼성바이오에피스(대표 고한승) 100% 자회사 편입 효과 덕분”이라고 분석했다.

이어 “전년 동기 대비 높은 환율 효과에 완제 의약품(DP·Drug Product) 등 코로나 수혜 품목의 매출 감소에도 원제 의약품(DS·Drug Substance) 매출이 증가했다”며 “에피스 바이오시밀러 매출도 꾸준했다”고 덧붙였다.

다만, 4공장 감가상각비와 에피스 지분 인수에 따른 기업 인수가격 배분(PPA·Purchase Price Allocation) 상각비 영향으로 영업이익률은 20%대로 하락한 점은 아쉬운 점으로 짚었다.

그는 “삼성바이오로직스는 연간 가이던스(Guidance·실적 추정치)를 5%포인트(p) 상향하면서 3조5265억원의 조정된 매출 전망치를 발표했다”며 “4공장 모듈 B 매출 발생이 4분기로 예상됐으나 빠른 기술이전과 시험생산(ER) 배치 성공률 증가로 상업 생산 시점이 앞당겨질 것으로 보인다”고 말했다.

증가분인 1500억원 대부분이 4공장 모듈 B 매출에 해당하는 것으로 추정된다는 설명이다. 경쟁사 대비 수주부터 상업 생산까지 소요 기간도 40~50% 단축할 수 있을 것으로 예상된다.

정 연구원은 “4공장 수주 제품의 상당 물량이 기존 고객 제품인 것으로 추정되는데, 이 경우엔 시험생산까지 소요 기간을 크게 단축할 수 있어 4공장 매출 발생 시점은 더욱 당겨질 가능성이 있다”고 분석했다.

또한 오는 6월 모듈 A(18만리터) 가동으로 인한 감가상각비와 7월 하드리마 출시에 의한 하반기 PPA 상각비 증가는 이익률 감소 요인이 될 수 있다는 점도 짚었다.

정유경 연구원은 이러한 분석을 종합해 삼성바이오로직스 투자의견 ‘매수’를 제시했다. 목표주가는 12만원을 유지했다. 투자 등급상 ‘매수’는 향후 12개월 동안 추천일 종가 대비 목표주가가 10% 이상 상승이 예상될 때 제시된다.

그는 “하반기부터 가이던스에 상응하는 실적 성장이 확인될 경우, 긍정적인 주가 흐름을 예상한다”고 강조했다.

한편, 25일 삼성바이오로직스 주가는 내림세를 걸었다. 한국거래소(이사장 손병두)에 따르면 삼성바이오로직스는 이날 유가증권시장(KOSPI)에서 전 거래일 대비 1.38%(1만1000원) 떨어진 78만6000원애 거래를 마쳤다. 최근 한 달 수익률은 등락 없는 보합세다. 하지만 코스피 대비 상대 수익률은 –4.3%로 집계됐다.

임지윤 기자 dlawldbs20@fntimes.com

![[DQN] "지자체 금고 잡아라"…출연금 신한 1위·금고 규모 농협 압도적](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112102061902156f09e13944d391241172.jpg&nmt=18)

![민병덕 의원, '토큰증권(STO) 법제화' 위한 2법 대표발의 [22대 국회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112011071109189179ad4390712813480118.jpg&nmt=18)

![[DQN] ‘잠잠할 날 없는 금융사고?’ 3년간 6천억대...BNK금융, 사고금액 최대](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112021030009519237391cf861151384944.jpg&nmt=18)

![[DCM] KT, 2000억 회사채 발행... 장기 자금조달로 재무 안정성 확보](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112113555900183141825007d12411124362.jpg&nmt=18)

![[DCM] GS리테일, 1500억 공모채 발행…전북은행도 후순위채로 BIS비율 개선](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112014294102958141825007d12411124362.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)