이번 MOU를 통해 한화는 대우조선 49.3%의 지분과 경영권을 확보한다. 유상증자 이후 산은은 대우조선 지분을 28.2% 보유하게 된다.

다만 산은은 ‘현 시점에 헐값 매각 여부에 대한 논의는 부적절한 측면이 있다’는 입장이다. 산은은 “일각에서는 지난 2008년 한화와 2019년 현대중공업과의 인수·합병(M&A) 추진 건과 비교해 헐값 매각이라는 의견을 제기하고 있다”며 “대우조선의 적정 기업가치 판단은 M&A 추진 시점별 재무 상황을 고려할 필요가 있다”고 강조했다.

한화가 처음으로 인수를 시도했을 때만 해도 대우조선의 몸값은 6조원에 달했다. 그러나 산은은 과거 M&A 추진 시점과 비교해 현재 대우조선의 재무 상황은 현저하게 악화됐다고 판단하고 있다. 거래 조건을 직접 비교하는 것은 한계가 있다는 것이다.

실제 부채비율은 2007년 368%에서 2018년 215%로 낮아졌지만 올해 6월 713%로 상승했다. 시가총액도 2007년 9조8800억원에서 2018년 3조6600억원, 지난 23일 기준으로는 2조3600억원으로 감소했다.

전날 열린 긴급 기자회견에서 강석훈닫기

강석훈기사 모아보기 산은 회장은 “대우조선은 7년 가까이 산은 품에 있으면서 기업가치가 끝없이 하락했다”며 “민간 주인 찾기를 통해 회사를 정상화시키는 것이 우리 국민의 손실을 최소화하는 것”이라고 말한 바 있다.

강석훈기사 모아보기 산은 회장은 “대우조선은 7년 가까이 산은 품에 있으면서 기업가치가 끝없이 하락했다”며 “민간 주인 찾기를 통해 회사를 정상화시키는 것이 우리 국민의 손실을 최소화하는 것”이라고 말한 바 있다.이 중에서 산은과 수은이 2017년 투입한 2조9000억원은 한도대출(크레디트라인)이다. 대우조선이 아직 이를 사용하지 않아 산은은 2조원을 우선 회수 가능하다.

또한 이번 MOU는 현재 산은이 보유하고 있는 주식의 매각이 아니라 한화가 대우조선에 대해 2조원 규모의 신규 자본을 확충하는 것이다. 산은은 신규 투자유치를 통해 대우조선 기업가치가 상승한 이후 주식 매각을 할 경우 최대한의 자금 회수가 가능하다고 봤다.

강 회장은 “산은이 대우조선에 공적자금으로 투입한 금액을 다 합치면 4조1000억원 정도 되는데 손실은 3조5000억원으로 추정한다”며 “대우조선이 정상 여신으로 분류되면 대부분 이익으로 환원된다. 주가가 더 올라간다면 투입 금액은 상당 부분 회수될 것”이라고 주장했다. 손실은 대손충당금 1조6000억원, 주식손상규모 1조8000억원 등이다. 현재 대우조선의 주가는 2만대로, 대략 4만원이면 회수가 가능할 것이라는 게 산은의 분석이다.

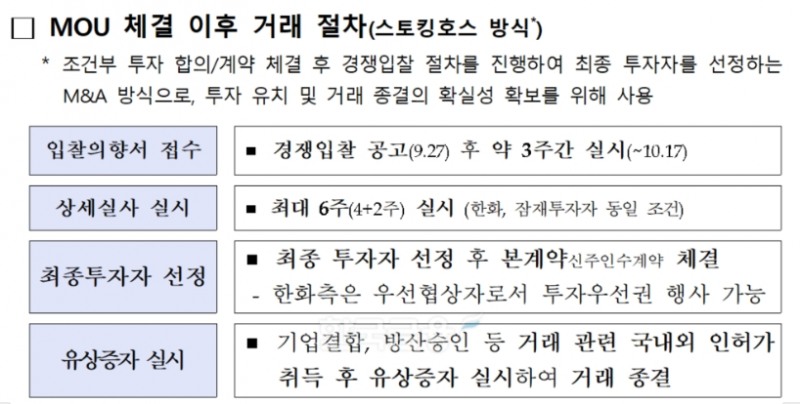

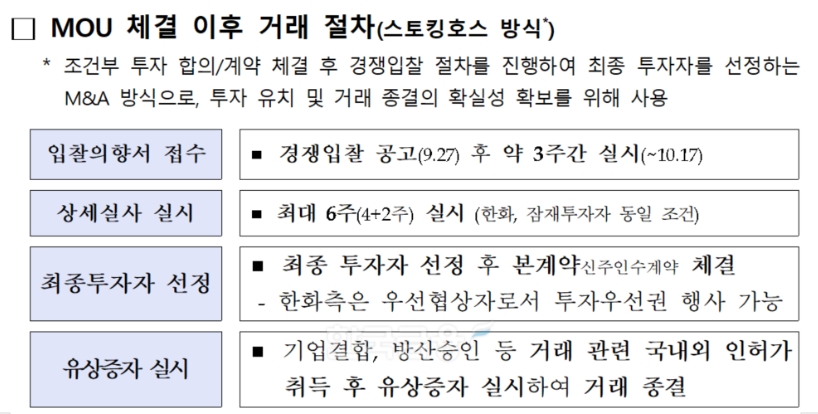

아울러 이번 건은 스토킹호스 절차로 진행된다. 이는 조건부 투자 합의·계약 체결 후 경쟁입찰 절차를 진행해 최종 투자자를 선정하는 M&A 방식이다. 통상 투자 유치 및 거래 종결의 확실성 확보를 위해 사용한다.

산은은 향후 경쟁입찰 과정에서 한화보다 더 나은 조건을 제시하는 투자자가 있다면 해당 투자자와 신규 계약을 체결하겠다는 방침이다.

내달 17일까지 대우조선 인수를 희망하는 투자자들을 대상으로 입찰의향서(LOI)를 받는다. 이들은 최대 6주간의 상세 실사 작업을 진행할 수 있다. 산은은 연내 최종 인수자를 선정해 늦어도 내년 상반기까지 매각 계약을 마무리할 계획이다.

산은은 수은이 가진 영구채의 스텝업 금리를 조정한다. 영구채에서 발생한 미지급 이자에 대해서도 주식 전환이 이뤄질 예정이다.

또한 수은 및 다른 채권 은행들과 협의해 매각 이후에도 대우조선의 경영정상화를 위해 지원한다. 거래종결일로부터 5년간 대출과 선수금 환급보증(RG), 2조9000억원 규모의 신용 한도 등을 유지한다.

산은 측은 “이번 투자유치 절차가 성공적으로 종결돼 대우조선 경영상황이 획기적으로 개선되고 나아가 국내 조선업 발전의 계기가 될 수 있기를 희망한다”고 밝혔다.

김관주 기자 gjoo@fntimes.com

![기관 '알테오젠'·외인 '펩트론'·개인 '에코프로' 1위 [주간 코스닥 순매수- 2025년 3월31일~4월4일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040511503908718179ad439072211389183.jpg&nmt=18)

![12개월 최고 연 3.20%…수협은행 ‘Sh첫만남우대예금’ [이주의 은행 예금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250404165639061515e6e69892f1439255124.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '한화에어로스페이스'·개인 'SK하이닉스' 1위 [주간 코스피 순매수- 2025년 3월31일~4월4일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040511370308381179ad439072211389183.jpg&nmt=18)

![12개월 최고 연 3.40%…대아상호저축은행 '정기예금'[이주의 저축은행 예금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040611231704886957e88cdd522223380122.jpg&nmt=18)

![12개월 최고 연 5.20%, 제주은행 ‘MZ플랜적금’ [이주의 은행 적금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250404170544051735e6e69892f1439255124.jpg&nmt=18)

![24개월 최고 연 2.98%…iM뱅크 ‘iM주거래우대예금’ [이주의 은행 예금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250404170106019065e6e69892f1439255124.jpg&nmt=18)

![12개월 최고 연 4.50%…키움저축은행 '아이키움정기적금' [이주의 저축은행 적금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040611573907155957e88cdd521123420131.jpg&nmt=18)

![24개월 최고 연 5.40%, 제주은행 ‘MZ 플랜적금’ [이주의 은행 적금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250404171133061695e6e69892f1439255124.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)