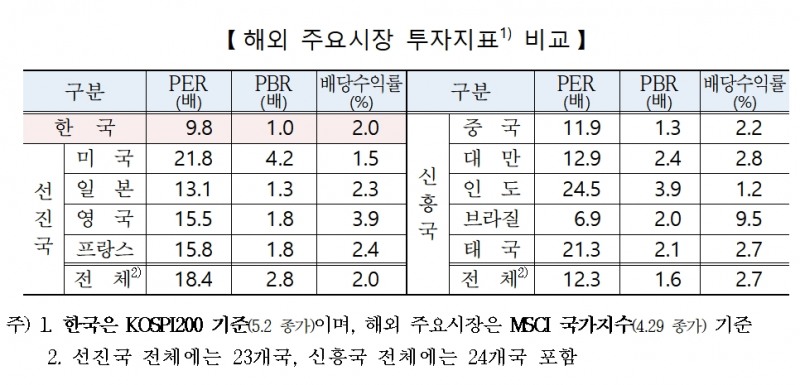

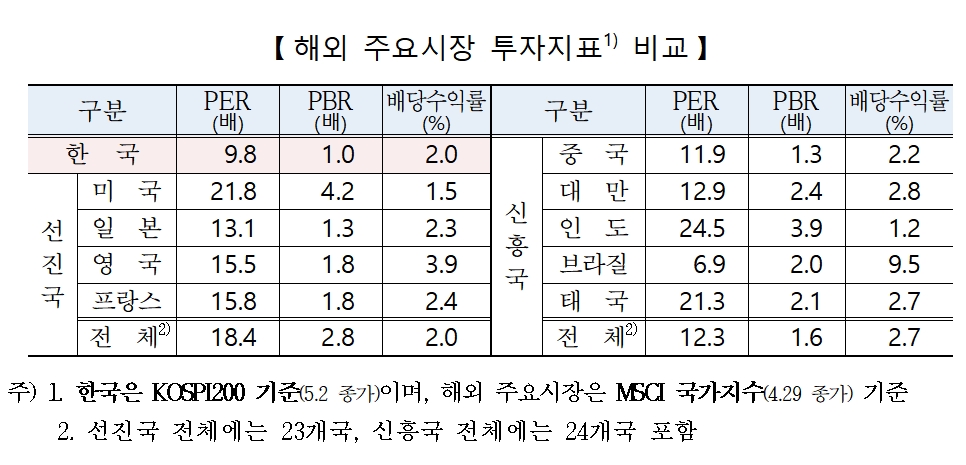

선진국의 절반에 그쳤고, 신흥국에도 밀려 이익 대비 주가 저평가를 나타냈다.

한국거래소(이사장 손병두닫기

손병두기사 모아보기)는 2021년 결산 재무제표를 반영한 유가증권시장 투자지표를 산출해 해외 주요국 투자지표와 비교한 결과를 3일 발표했다.

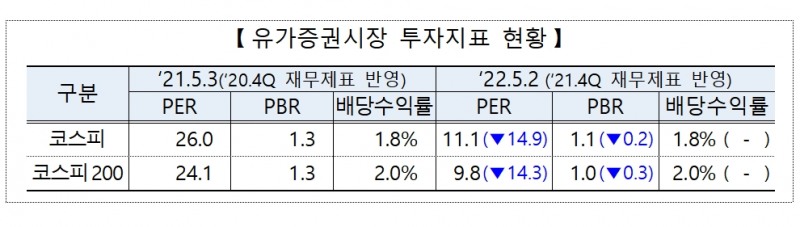

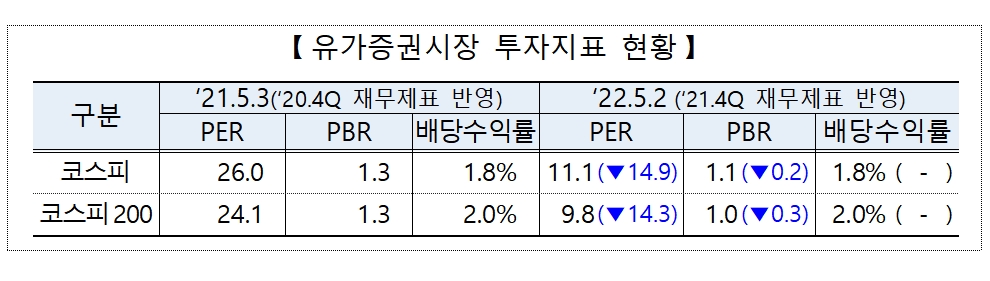

손병두기사 모아보기)는 2021년 결산 재무제표를 반영한 유가증권시장 투자지표를 산출해 해외 주요국 투자지표와 비교한 결과를 3일 발표했다.2021년 코스피 PER은 전년 26.0에서 11.1로 큰 폭으로 하락했다. PER는 시가총액을 지배지분 당기순이익 보통주 귀속분으로 나눈 값이다.

PER 하락 배경을 보면, 이익은 전년도의 2.3배 수준으로 크게 증가한 반면, 시가총액은 소폭 감소한 점에 따른 것이다.

순이익은 2020년 80조원에서 2021년 182조원으로 127.8% 증가했으나, 시가총액은 같은 기간 2084조원에서 2028조원으로 2.7% 감소했다.

코스피 상장기업과 순자산과 현재 주가 수준을 비교한 주가순자산비율(PBR)도 같은 기간 1.3배에서 1.1배로 하락했다.

PBR 후퇴는 양호한 실적으로 코스피 상장기업의 자본총계가 2020년 말 1651조원에서 2021년 말 1885조원으로 증가했으나, 주가는 약세를 시현한 데 따른 것이라고 거래소 측은 설명했다.

PER과 PBR이 낮을수록 주가가 저평가된 상태를 뜻한다.

코스피의 PER과 PBR은 해외시장 대비해서도 낮은 수준으로 집계됐다.

2021년 코스피 상장기업의 배당금을 현재의 주가로 나눈 코스피 배당수익률은 전년 수준인 1.8%를 기록했다.

코스피 상장기업의 배당총액은 37조5000억원으로 2020년 38조2000억원 대비 소폭 감소했으나 최근 주가약세로 배당수익률은 전년 수준을 유지했다.

코스피200의 PER 및 PBR은 각각 9.8, 1.0으로, 선진국(PER 18.4, PBR 2.8)은 물론 신흥국(PER 12.3, PBR 1.6) 보다도 크게 낮은 수준이다.

코스피200의 배당수익률은 2.0%로 선진국(2.0%)과 유사하고 신흥국(2.7%)보다는 낮은 수준이다.

업종별 PER을 조사한 결과, 증권(3.4), 은행(5.0), 철강(5.1), 보험(6.4) 업종의 PER은 상대적으로 낮은 반면, 헬스케어(54.8), 유틸리티(36.3) 업종은 상대적으로 높은 PER을 기록했다.

PBR도 PER과 유사하게 은행(0.5), 보험(0.5), 증권(0.6), 유틸리티(0.6) 업종이 상대적으로 낮은 PBR을 기록한 반면, 헬스케어(4.2), 미디어&엔터테인먼트(2.5) 업종의 PBR은 상대적으로 높은 것으로 나타났다.

배당의 경우 증권(6.4%), 은행(5.1%), 보험(3.4%), 방송통신(3.2%) 업종의 배당수익률이 높은 것으로 나타났으며, 헬스케어(0.3%), 미디어&엔터테인먼트(0.5%) 업종은 상대적으로 낮았다.

시가총액 상위 50종목의 PER을 조사한 결과, HMM(2.1), POSCO홀딩스(3.4), 기업은행(3.9) 등의 PER이 낮았다. 반면 높은 PER을 기록한 종목으로는 삼성바이오로직스(142.5), 에코프로비엠(105.0), LG에너지솔루션(103.1) 등이 있다.

한국전력(0.2), 삼성생명(0.3), 기업은행(0.3) 등이 순자산 대비 주가가 낮은 저(低) PBR 종목으로 나타났다. 에코프로비엠(20.3), 삼성바이오로직스(11.2), LG에너지솔루션(10.3) 등은 상대적으로 높은 PBR을 기록했다.

배당의 경우 SK텔레콤(11.7%), 기업은행(6.9%), 하나금융지주(6.7%), 우리금융지주(6.0%), 삼성화재(5.8%), KT&G(5.8%), POSCO홀딩스(5.8%) 등이 높은 배당수익률을 기록했다.

정선은 기자 bravebambi@fntimes.com

![MK 상속세만 2.3조…‘정의선 웨이’로 정면 돌파한다 [슬기로운 승계플랜 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041906213506026dd55077bc212411124362.jpg&nmt=18)

![‘초코파이로 3조’ 오리온, 영업직 보수 줄었다?…오너家는 ‘방긋’ [한지붕 오너일가]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041908012105394dd55077bc212411124362.jpg&nmt=18)

![[DQN] 4대 금융지주, 1분기 실적 희비…KB 순익 ‘급증’·우리 ‘역성장’](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041906245502262dd55077bc212411124362.jpg&nmt=18)

![유일호·박진회 1억원대…삼성생명·화재 사외이사 보수 ‘톱’ [사외이사 줌人 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041907042009603dd55077bc212411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)