예고된 긴축 효과라는 점도 있지만 강도가 불확실하고 양적완화(QT)가 불러온 효과의 반대 측면에서 충격은 피할 수 없다고 보는 것이다.

6일(현재시간) 공개된 3월 연준(Fed)의 연방공개시장위원회(FOMC) 정례회의 의사록에서는 다수 위원들이 빅스텝(Big step)으로 50bp(1bp=0.01%p) 금리인상에 힘을 실으려 했으나 러시아-우크라이나 사태 등 단기 불확실성을 감안해 25bp 인상으로 의견이 모아졌다는 점이 확인됐다.

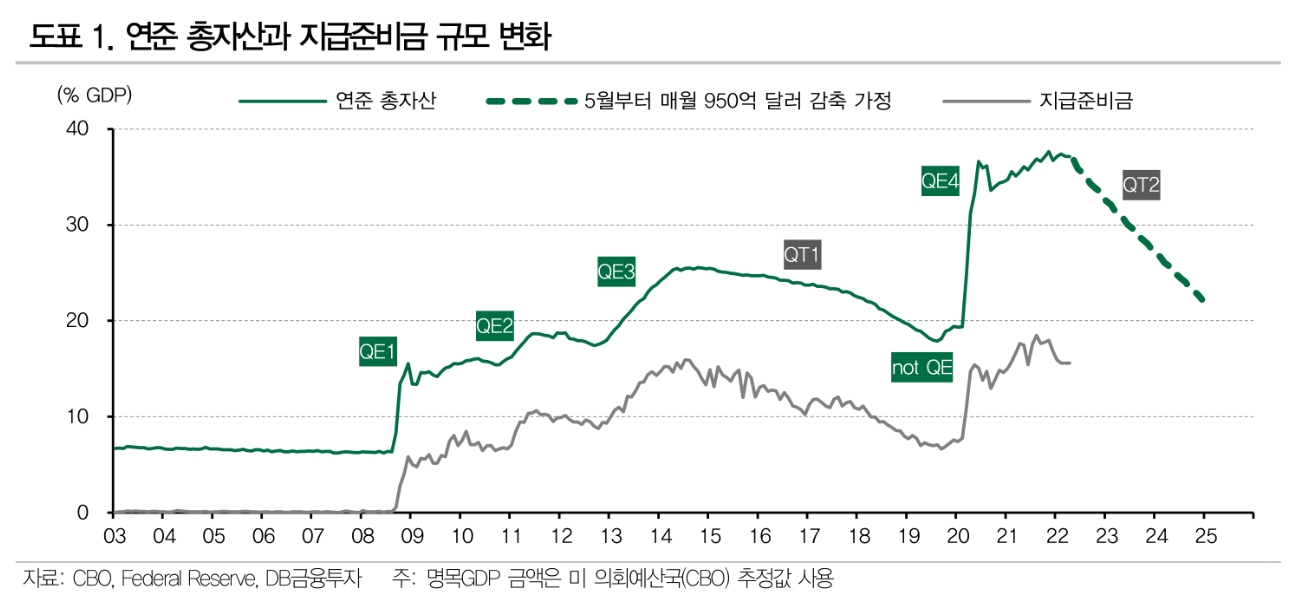

또 모든 참석자가 "2017~2019년 대차대조표(B/S) 축소 때보다 더 빠르게 대차대조표를 축소해야 한다"고 동의했다. 양적긴축(QT) 월간 감축 최대 한도는 950억 달러(국채 600억 달러, MBS 350억달러)가 적절하다고 제시됐다.

결국 연준이 빠르면 오는 5월 FOMC 회의에서 기준금리를 50bp 인상하는 빅 하이크(big hike)를 결정할 것이라는 시장 예상이 더욱 힘을 얻게 됐다.

또 양적긴축에 대해 구체적으로 논의되면서 5월 FOMC 이후 실시가 가능해졌다.

이에 대해 증권가는 7일 "예상대로 강한 긴축 의지를 확인한 연준의 3월 의사록"이라고 총평했다.

박성우 DB금융투자 연구원은 "인플레이션 향방은 불확실하며 안정되기까지 상당한 시간이 필요할 수 있기 때문에 상반기 연준은 긴축 고삐를 당길 것"이라며 "양적긴축(QT)이 분명 금융시장과 실물 경제에 긴축 효과를 줄텐데 그 강도는 아직 불확실하다"고 판단했다.

박성우 연구원은 "다만 현재 2조달러 가량 역 RP(역환매조건부채권)와 같이 상당한 잉여 유동성이 존재하고 지급준비금 규모가 아직 충분한 점 등에서 당분간 일정 수준의 대차대조표(B/S) 감축은 큰 충격이 없을 듯하다"면서도 "그동안 양적완화(QE)가 주가지수 변동성을 낮추고 자산 가격 벨류에이션을 높이는 데 기여했다는 점에서 양적긴축(QT)은 반대 역할을 할 수 있다고 본다"고 제시했다.

김성수 한화투자증권 연구원은 "올해 연준의 6회 금리인상으로 전망을 변경하고 연말 기준금리는 2~2.25%에 수렴할 것으로 전망한다"며 "50bp 인상은 5월 한 차례를 예상하나 필요시 추가 1회 인상도 가능하다고 판단한다"고 제시했다.

김성수 연구원은 "양적긴축(QT) 시행으로 50bp 인상은 1회에 그칠 가능성이 높고 연말부터는 금리인상 휴지기에 들어설 수 있다는 기존 전망은 유효하다"고 제시했다.

증시 영향은 두드러졌다.

6일(미 동부시간) 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 전장보다 144.67포인트(0.42%) 하락한 3만4496.51, 스탠더드앤드푸어스(S&P)500지수는 전장보다 43.97포인트(0.97%) 하락한 4481.15, 기술주 중심의 나스닥 지수는 전장보다 315.35포인트(2.22%) 급락한 1만3888.82에 마감했다.

국내 증시도 영향을 일부 받겠지만 선반영 측면도 부각될 수 있다는 전망이 나온다.

서상영 미래에셋증권 연구원은 "미국 증시가 공격적인 연준의 통화정책 우려가 부각되며 하락한 점은 한국 증시에 부담"이라면서도 "그렇지만 관련 이슈는 시장에 지속적으로 화두가 되어 왔던 만큼 어느정도 선반영이 되어 왔다는 점 등을 감안해 하락 출발 후 반발 매수세가 유입될 수 있을 것"이라고 판단했다.

정선은 기자 bravebambi@fntimes.com

![[DQN] 메리츠, 상위권 싹쓸이 '최고 148억'…증권사 직원 평균급여 1위는 부국 [금융권 임직원 연봉 랭킹]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040413492004273179ad439072112358872.jpg&nmt=18)

![[DCM] '15년만 회사채 최대 7000억 조달'...고려아연 엇갈린 시선](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040300434208182a837df64942192515869.jpg&nmt=18)

![박기호 LB인베 대표, '3조' 기업가치 에이블리·펀드 청산으로 영업이익 증가 [2024 VC 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250123191400059018a55064dd159679229.jpg&nmt=18)

![[DQN] 증권사 퇴직 CEO '최고 66억', 현직 사령탑 앞섰다…성과보수 이연 지급도 [금융권 CEO 연봉 랭킹]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040414110800395179ad439072112358872.jpg&nmt=18)

!['尹 파면'에 롤러코스터 탄 코스피…"증시 불확실성 해소 국면 진입" [尹 파면]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040412325801343179ad439072112358872.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)