▲자료=크래프톤

게임 ‘배틀그라운드’ 개발사 크래프톤이 유가증권시장 기업공개(IPO)를 앞두고 있는 가운데 메리츠증권은 크래프톤의 적정주가를 72만원으로 제시했다.

이는 공모가 상단인 55만7000원 기준 29%의 상승 여력을 가지고 있다는 의미다. 시가총액은 36조5000억원에 달할 것으로 전망됐다.

이어 “이는 게임 역사상 중국과 미국에서 히트한 유일한 지식재산권(IP)”라며 “게임·지역 포트폴리오 다변화, IP 경쟁력, 마케팅 및 퍼블리싱 능력 고도화 등을 통해 지속적인 재평가가 있을 것”이라고 예상했다.

크래프톤은 오는 28일부터 7월 9일까지 수요예측을 거쳐 공모가액이 산정된다. 공모가 밴드(44만8000~55만7000원) 기준 시가총액은 23조~28조원 수준이다.

김 연구원은 “크래프톤에 대한 투자의견은 매수, 적정주가는 72만원(시가총액 기준 36조5000억원)을 제시한다”라며 “공모가가 밴드 상단에서 결정될 경우 29%의 상승 여력을 보유했다”라고 평가했다.

그는 “크래프톤 영업가치 산정을 위해 12개월 예상 주당순이익(EPS)인 2만7898원에 글로벌 게임회사 평균인 주가수익비율(PER) 26배를 적용해 적정주가를 산출했다”라며 “전 세계에서 가장 성공한 IP 경쟁력이 '원게임' 우려를 상쇄하고도 남는다”고 강조했다.

김 연구원은 마지막으로 “내년 출시 예정인 PC·콘솔 기반의 SF게임인 더 칼리스토 프로토콜의 내년 매출액은 2452억원으로 추정한다”라며 “상장 첫 날 거래되는 가격 및 유통 물량에 따라 주가는 높은 변동성 시현할 가능성이 있다”라고 덧붙였다.

크래프톤은 앞서 지난 16일 금융위원회에 증권신고서를 제출하고 유가증권시장(코스피) 상장을 위한 공모 절차에 들어갔다.

투자기관 대상 수요예측은 6월 28일부터 7월 9일까지 2주간 진행된다. 이를 통해 확정된 최종 공모가를 기준으로 다음 달 14일과 15일 일반 투자자를 대상으로 청약을 진행하며, 7월 중 상장할 예정이다.

크래프톤의 대표 주관사는 미래에셋증권, 공동주관사는 크레디트스위스, NH투자증권, 씨티그룹글로벌마켓증권, JP모건이며 삼성증권이 인수단으로 참여한다.

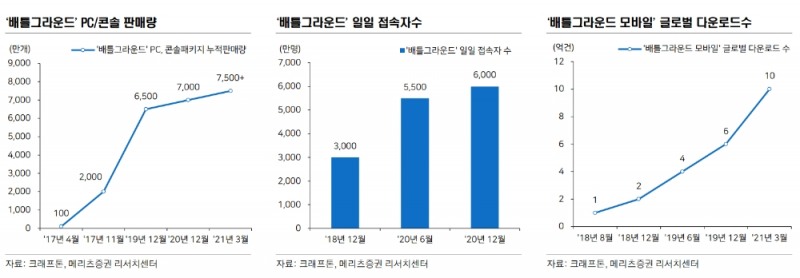

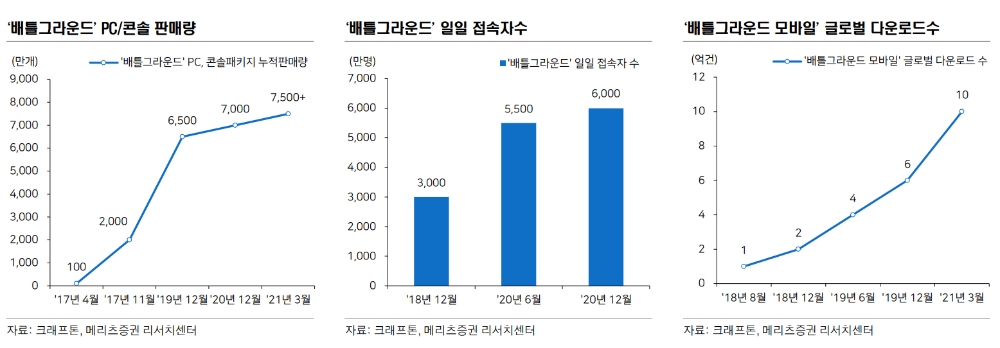

회사는 크래프톤은 지난 2018년 이후 연평균 매출액 성장률 22.1%, 영업이익 성장률 60.5%를 달성했다. 특히 지난해 연결 기준 매출액 1조6704억원, 영업이익 7739억원, 당기순이익 5563억원을 기록해 전년 동기 대비 각각 53.6%, 115.4%, 99.5% 증가했다.

올해 1분기 연결 기준 실적은 매출 4610억원, 영업이익 2272억원, 당기순이익 1940억원으로 집계됐다. 전체 매출의 약 94%가 해외 실적으로, 글로벌 기업으로서 입지를 공고히 하고 있다.

크래프톤은 향후 공모 자금을 IP 확보 및 우수 개발인력 영입 등에 사용할 예정이다. 이를 통해 IP 포트폴리오 강화에 주력할 계획이다. 특히 인도, 중동 등 다양한 신흥 시장으로 지역을 확장해 대규모 잠재고객을 확보하겠다는 방침이다.

홍승빈 기자 hsbrobin@fntimes.com

![‘K뷰티로 매출 5조’ 올리브영, CJ 승계 작업 군불 때나 [슬기로운 승계플랜 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042606064601084dd55077bc212411124362.jpg&nmt=18)

![한화생명 여승주, 삼성 추월 영업 성과…기본자본 관리는 과제 [IFRS17 3년차 대응력]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042605275001047dd55077bc212411124362.jpg&nmt=18)

![‘AI 회사’로 변신한다는 김영섭의 KT…이사회는 그대로 [2025 이사회 톺아보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042816291902123c1c16452b012411124362.jpg&nmt=18)

![GS칼텍스 허세홍 사장 견제하는 셰브론 사람들 [2025 이사회 톺아보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042605434401962dd55077bc212411124362.jpg&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)