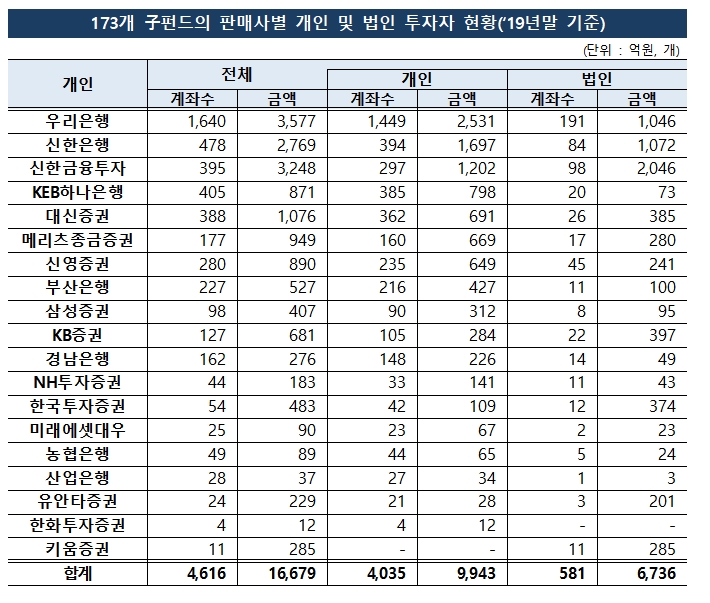

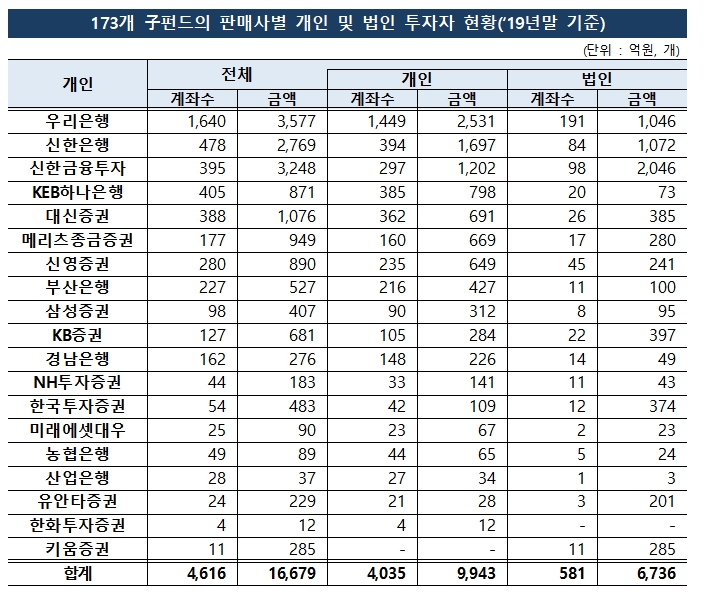

27일 금융권에 따르면, 전날(26일) 라임 배드뱅크 설립을 위한 펀드 판매사 최종 협의에서 신한은행과 신한금융투자 쪽에서 대주주를 맡는 방식으로 잠정 합의를 한 것으로 알려졌다. 신한금융투자와 신한은행 등 신한금융그룹 계열사 판매액이 크다는 점에 무게를 뒀다.

라임 배드뱅크는 한시 운영되며 라임펀드 투자자산 회수를 목적으로 한다. 자본금은 50억원 규모며 출자액은 펀드 판매액에 따를 방침이다.

단일 법인으로는 우리은행이 판매액이 3577억원으로 가장 많지만, 신한금융그룹의 경우 은행과 금투가 주요 판매사다. 신한금융투자가 3248억원, 신한은행이 2769억원으로 합산 판매액으로는 최대다.

라임 배드뱅크 대주주가 되면 출자액이 크지는 않지만 이른바 '총대'를 메야 한다는 점에서 부담 요소다. 이미지 측면에서도 달갑지 않다. 이로인해 우리은행과 신한 그룹사 쪽 모두 대주주를 맡지 않으려고 맞서 진통을 겪었다.

다만 신한은행과 금투 두 곳 관계자 모두 "확정된 것은 없다"고 밝혔다. 은행과 금투 중 한 곳이 맡을 지 등 해당 회사 차원과 그룹 차원에서 결정된 것은 없다는 것으로 풀이된다.

배드뱅크는 금융당국 심사와 승인 절차 등이 필요해 오는 8월께 설립될 수 있을 것으로 전망되고 있다.

환매 연기된 라임자산운용 펀드인 무역금융펀드(플루토 TF-1호), 테티스 2호, 플루토 FI D-1호, 크레디트인슈어런스(CI) 1호 등 4개 모펀드에 태운 173개 자펀드가 배드뱅크로 이관된다. 전체 1조6679억원 규모다.

정선은 기자 bravebambi@fntimes.com

![“메가 LCC가 온다” 제주항공 vs 진에어, 진짜 대결은 이제부터 [주목 이 기업]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040513470800346dd55077bc212411124362.jpg&nmt=18)

![보험사, 관료 출신 사외이사 영입 러시…회계 등 제도변경 대응 [사외이사 줌人 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040517151405071dd55077bc212411124362.jpg&nmt=18)

![증권사 이사회 의장 분리 48%…내부통제위 법률가 수혈 [사외이사 줌人 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040513485204164dd55077bc212411124362.jpg&nmt=18)

![12개월 최고 연 3.20%…수협은행 ‘Sh첫만남우대예금’ [이주의 은행 예금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250404165639061515e6e69892f1439255124.jpg&nmt=18)

![기관 '알테오젠'·외인 '펩트론'·개인 '에코프로' 1위 [주간 코스닥 순매수- 2025년 3월31일~4월4일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040511503908718179ad439072211389183.jpg&nmt=18)

![신동훈 갤럭시아머니트리 대표, 내실경영에 '흑자'…올해 선불카드·STO로 성장 페달 [2024 금융사 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025032815460700193957e88cdd512116082156.jpg&nmt=18)

![‘내부통제 중심’ 금융사 이사회, 사외이사 제역할 못한다 [사외이사 줌人 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040513193400567dd55077bc212411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)