양동원 하나저축은행 대표이사/사진=하나저축은행

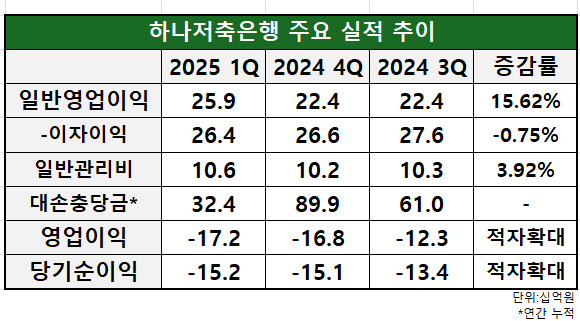

25일 하나금융지주 2025년 1분기 실적보고서에 따르면, 지난해 하나저축은행의 당기순손실은 152억원으로 전분기(151억원)와 비슷한 수준을 유지했다. 작년 1분기 순익은 18억원이었으나 이후 지속적으로 하락해 적자를 기록하고 있다.

하나저축은행 주요 실적 추이/출처=하나금융지주

이석태 우리금융저축은행 대표, 서혜자 KB금융저축은행 대표는 지난해 초 취임 후 빅베스를 단행해 적자와 부실을 감축했다. 덕분에 우리저축은행은 지난 1분기 37억원, KB저축은행은 62억원의 당기순이익을 냈다.

일시에 부실을 털어내는 빅베스를 하지 않다보니 충당금을 계속 쌓아 수익성 개선이 빠르게 이뤄지지 못하고 있다.

하나저축은행은 부동산 PF 부실에 대응하고자 대손충당금을 쌓아왔다. 하나저축은행의 충당금 전입액은 2022년 415억원에서 2023년 692억원, 2024년 899억원으로 늘었다. 지난해엔 당국에서 부동산 PF 사업성 평가 기준을 강화해 충당금 전입액이 한층 더 증가했다.

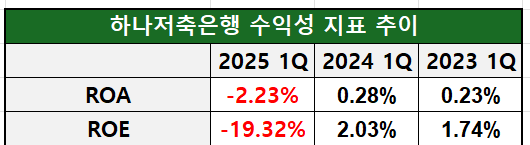

하나저축은행 수익성 지표 추이/출처=하나금융지주

이같은 적자에 하나저축은행의 수익성 지표는 마이너스를 기록했다. 2023년 1분기 0.23%, 2024년 1분기 0.28%였던 ROA는 2025년 1분기 -2.23%로 낮아졌다. ROA는 -19.32%로 전분기(2.03%)에서 급감했다.

부동산 PF가 포함된 기업금융은 적자인 반면, 개인금융은 영업상 흑자로 알려졌다.

하나저축은행은 인위적으로 일시에 부실을 털어내기 보다 점진적으로 부실자산을 감축한다는 계획이다.

하나저축은행 관계자는 "일시에 대규모 손실을 반영하는 빅베스 방식 보다는 리스크별 선별 대응과 점진적 건전성 관리를 통한 안정적 개선을 이끌어 내고 있다"고 말했다.

2023년부터 리테일 부문에서 이익이 나지 않았지만 2023년부터 흑자로 전환했다. 기업금융을 늘리기 어려운 가운데, 부실을 줄여야하는 만큼 안전자산을 확대한다는 방침이다.

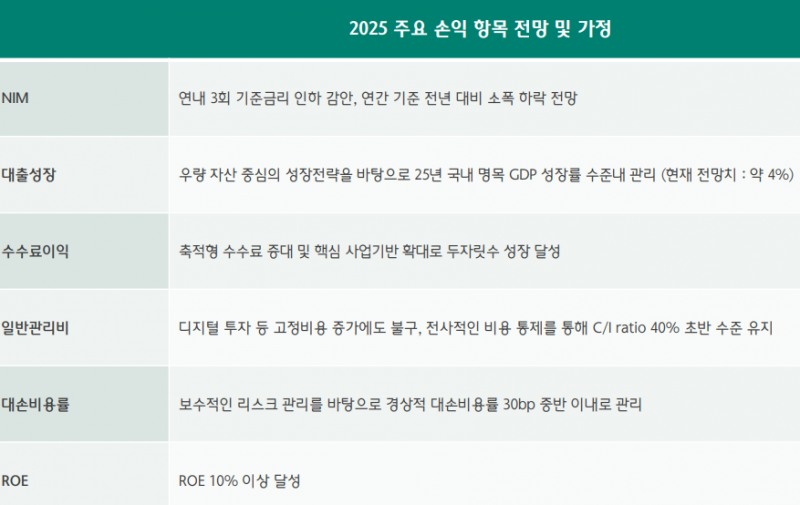

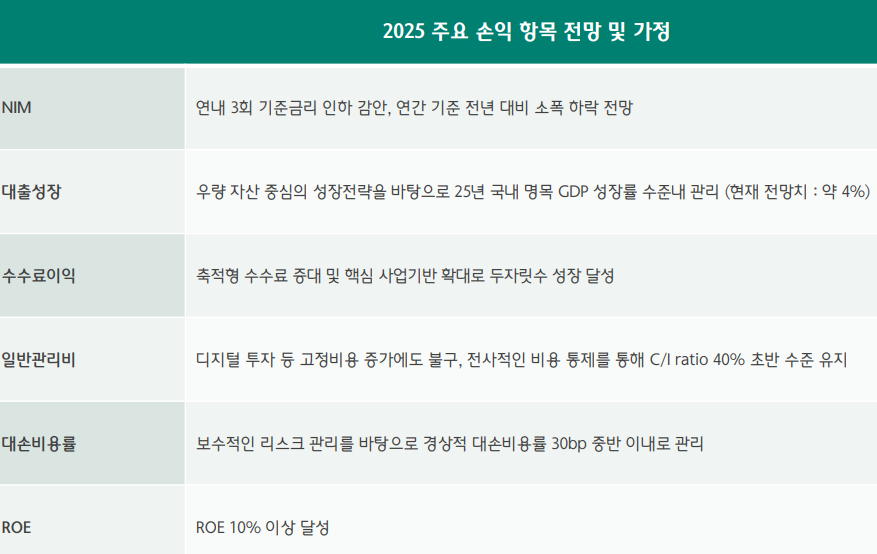

양 대표는 올해 ROE 10%를 달성해야 한다. 하나금융지주가 비은행 계열사에게 ROE 제고라는 미션을 부여했기 때문이다.

하나금융지주는 올해 초 "비은행의 기초 체력이 부족한 상황"이라며 "증권이나 저축은행 등 당기순이익이 좀 적은 회사들은 당초 계획했던 RoRWA(위험가중자산이익률)을 달성하지 못해 각 사별로 이익이나 자산 관리도 목표를 부여하고 있다"고 말했다.

디지털 투자 등 고정비용 증가에도 불구, 전사적인 비용 통제를 통해 C/I ratio 40% 초반 수준 유지할 방침이다. 대손비용률도 경상적 대손비용률 30bp 중반 이내로 줄여나갈 계획이다.

김하랑 한국금융신문 기자 rang@fntimes.com

![할아버지 정주영이 짓고, 손자 정의선 애정이 담긴 국내 最古 경영학부 [오너가 나온 그 대학]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025030323512906011dd55077bc25812315232.jpg&nmt=18)

![[4월 5주 청약일정] 잇따른 ‘분양가 상한제’ 단지 공급…전국 12곳 4162가구 접수](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042518030800663e41d7fc6c2183101242202.jpg&nmt=18)

![도봉 '창동주공3단지' 24평, 2.9억 내린 6.1억원에 거래 [이 주의 하락아파트]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2022111808264906239dd55077bc2175114235199.jpg&nmt=18)

![강남 '신현대11차' 38평, 20억 오른 62억에 거래 [일일 아파트 신고가]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042509400105336e41d7fc6c2183101242202.jpg&nmt=18)

![이환주號 국민은행, 순익 163.5% 늘었지만···대외 변동성에 수익성·건전성↓ [금융사 2025 1분기 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025042421110200774b4a7c6999c145616778.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)