하나금융 · 현대해상 등 일부 대형 금융사가 전체 발행의 절반 이상을 차지한 반면, 저신용 기업들은 잇단 미매각으로 투자자들의 외면을 받았다. 금리 추가 인하 기대와 유동성 여건에 힘입은 이 같은 쏠림 현상은 실물경제를 지탱하는 비금융 기업들의 자금 조달 환경을 위축시킬 수 있다는 우려를 낳고 있다.

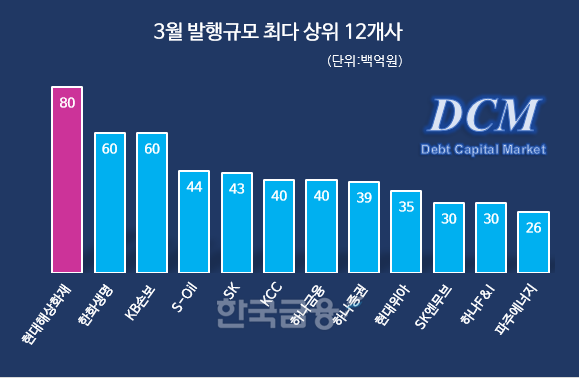

한국금융신문이 금융감독원 전자공시 자료를 분석한 결과, 현대해상화재보험은 3월 한 달간 총 8000억 원 규모의 회사채를 발행하며 단일 기업으로는 최대 규모를 기록했다. 분석 대상은 일반 회사채와 자본성증권(후순위채, 신종자본증권) 발행 실적(상장일 기준)이며, 은행채, 여신전문금융채, 자산유동화증권(ABS) 및 수요예측을 거치지 않은 거래는 제외했다.

표 & 그래프 = 한국금융신문 / 데이터= 금융감독원 전자공시

3월 기준 발행규모 상위권은 보험사들이 차지했다. 현대해상에 이어 한화생명보험과 KB손해보험이 각각 6000억 원씩 발행했으며, 비금융사 중에서는 S-Oil이 4400억 원, SK와 KCC가 각각 4300억 원과 4000억 원을 발행하며 뒤를 이었다.

2025년 1분기 전체로 확대해 보면, LG에너지솔루션이 1조 6000억 원의 회사채를 발행하며 최대 발행사로 부상했다. 이어 포스코(1조 원), KB증권과 DB손해보험(각 8000억 원)이 1분기 발행시장을 주도했다. 1분기 발행규모 상위 10개사는 모두 AA 이상의 우량등급으로, 총 발행 규모는 8조 1000억 원에 달했다. 최초 신청액(4조 600억 원)에 가까운 4조 400억 원을 증액 발행하는 데 성공했다.

3월 한 달간 금융업종의 회사채 발행액은 총 4조 3340억 원으로, 전체 발행액의 54.4%를 차지했다. 특히 하나금융그룹은 하나금융지주, 하나증권, 하나에프앤아이 등 3개사를 통해 총 1조 900억 원을 발행하며 금융업종 발행의 중심에 섰다. 반면 비금융업종은 3조 6320억 원(45.6%)에 그쳤다.

금융업종의 이러한 집중 발행은 바젤Ⅲ 최종안 시행과 IFRS17 도입 등 강화된 자본규제에 대응하기 위한 자본 확충 필요성에서 비롯됐지만, 실물경제를 지탱하는 비금융업종의 자금 조달 기회를 제한할 수 있다는 우려도 제기되고 있다.

1분기 누적 실적으로는 SK그룹이 16개사를 통해 4조 5000억 원을 발행하며 독보적 1위를 차지했다. 이어 LG그룹(4개사, 2조 9600억 원), 한화그룹(9개사, 2조 6220억 원), 현대자동차그룹(7개사, 2조 1500억 원), KB금융(3개사, 1조 8050억 원), DB그룹(2개사, 1조 1000억 원), 하나금융그룹(3개사, 1조 900억 원), 포스코(1개사, 1조 원) 등 총 8개 그룹이 1조 원 이상을 발행했다. 이들 8개 그룹의 발행액 합계는 17조 2270억 원으로 전체 발행액의 53.35%를 넘어섰다.

흥행 면에서도 이들 그룹 중 KB금융, 하나금융, DB(보험사만 발행) 등 금융그룹을 제외한 모든 그룹이 모집액 대비 5배 이상의 평균 경쟁률을 기록하며 증액 발행에 성공해 투자자들의 높은 선호를 확인할 수 있었다.

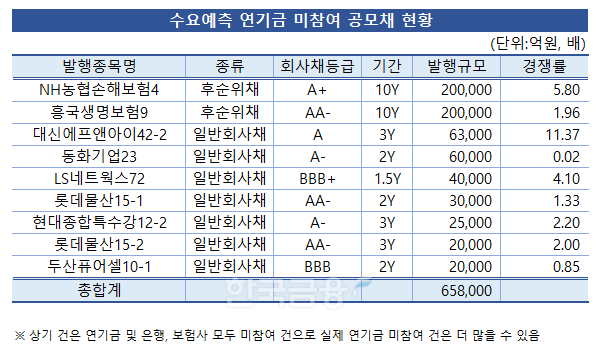

반면, 신용도가 낮거나 기업규모가 작은 기업들은 수요예측에서 부진한 모습을 보였다. 동화기업(A-, 2년물)은 600억 원 모집에 10억 원의 수요(0.02대 1)만 받아 최하위를 기록했고, 흥국화재 30년물(A-, 0.51대 1), ABL생명보험 10년물(A, 0.73대 1), SLL중앙 1년물(BBB, 0.80대 1), 두산퓨어셀 2년물(BBB, 0.85대 1)도 모집액을 채우지 못했다.

전문가들은 1분기 회사채 시장의 높은 경쟁률이 2024년 하반기부터 이어진 금리 인하 기조와 풍부한 시중 유동성을 반영하고 있지만, 이러한 과열 양상이 시장 불안정성을 높일 수 있다고 경고한다. 특히 한국은행이 2025년 상반기 기준금리 인하 속도 조절을 시사하면서 단기적으로 회사채 수요가 조정될 가능성도 제기되고 있다. 3월 중순 이후에는 금융당국이 증권사들의 ‘캡티브(captive)’ 영업에 대해 현장조사도 시사하면서 수요예측 경쟁률이 소폭 하락하는 흐름도 나타났다.

표 & 그래프 = 한국금융신문 / 데이터= 금융감독원 전자공시

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

![[DCM] '절반 이상이 금융사’… 하이트진로 '온탕', 동화기업 '냉탕' [3월 회사채 리뷰(II)]](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2025041017470204357141825007d12411124362.jpg&nmt=18)

![[DCM] '절반 이상이 금융사’… 하이트진로 '온탕', 동화기업 '냉탕' [3월 회사채 리뷰(II)]](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=999&simg=2025041017470204357141825007d12411124362.jpg&nmt=18)

![기관 '알테오젠'·외인 '에이비엘바이오'·개인 '삼천당제약' 1위 [주간 코스닥 순매수- 2025년 4월7일~4월11일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041123072807854179ad4390721123588129.jpg&nmt=18)

![12개월 최고 연 3.21%…상상인플러스저축은행 ‘크크크 회전정기예금’ [이주의 저축은행 예금금리-4월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250412214741017656a663fbf34175192139202.jpg&nmt=18)

![24개월 최고 연 3.10%…고려저축은행 ‘회전정기예금’ [이주의 저축은행 예금금리-4월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250412223240086636a663fbf34175192139202.jpg&nmt=18)

![12개월 최고 연 4.50%…키움저축은행 '아이키움정기적금‘ [이주의 저축은행 적금금리-4월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250412205929096966a663fbf34175192139202.jpg&nmt=18)

![가성비부터 프리미엄까지…쿠팡 ‘로켓프레시’, 무한확장 [신선식품 현장점검⑤-끝]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041115521703791b5b890e35c21823832217.jpg&nmt=18)

![24개월 최고 연 4.50%…키움저축은행 '아이키움정기적금‘ [이주의 저축은행 적금금리-4월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250412210550050346a663fbf34175192139202.jpg&nmt=18)

![기관 'LG에너지솔루션'·외인 '한국전력'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2025년 4월7일~4월11일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041122561808254179ad4390721123588129.jpg&nmt=18)

![12개월 최고 연 3.40%…대아상호저축은행 '정기예금'[이주의 저축은행 예금금리-4월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040611231704886957e88cdd522223380122.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)