금융감독원이 홍콩 H지수 기초 파생결합증권(ELS)을 판매한 은행과 증권사를 검사한 결과, 상품 판매 과정에서 소비자보호 장치들이 제대로 작동되지 않은 것으로 나타났다. (2024.03.11) /자료제공=금융감독원

이미지 확대보기 이복현기사 모아보기)이 홍콩 H지수 기초 파생결합증권(이하 ELS)을 판매한 은행과 증권사를 검사한 결과, 상품 판매 과정에서 소비자보호 장치들이 제대로 작동되지 않은 것으로 나타났다. 판매시스템 자체와 개별 상품 판매과정에서의 불완전판매도 다수 적발됐다.

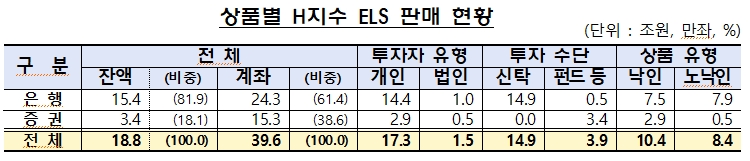

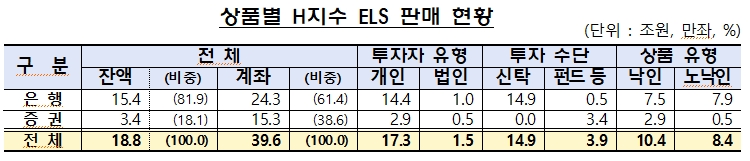

이복현기사 모아보기)이 홍콩 H지수 기초 파생결합증권(이하 ELS)을 판매한 은행과 증권사를 검사한 결과, 상품 판매 과정에서 소비자보호 장치들이 제대로 작동되지 않은 것으로 나타났다. 판매시스템 자체와 개별 상품 판매과정에서의 불완전판매도 다수 적발됐다. 금감원은 11일 ELS 잠정 검사결과를 발표했다. 금감원에 따르면 지난해 말 기준 ELT와 ELF를 포함한 ELS 판매잔액은 총 18조8000억원으로 나타났다.

대부분의 판매는 은행에서 이뤄졌다. 은행에서 15조4000억원(24만3000계좌)이, 증권사에서 3조4000억원(15만3000계좌)이 판매됐다. 은행의 경우 14조9000억원이 신탁을 통해 판매됐다.

65세 이상 고령 투자자는 전체 중 21.5%(8만4000계좌)를 차지했으며, 최초 투자자는 6.7%(2만6000계좌)를 기록했다.

올해 만기가 도래하는 잔액은 전체 80.5%인 15조1000억원으로 ▲1분기 3조8000억원(20.4%) ▲2분기 6조원(32.1%) 등 대부분 상반기에 집중돼 있다.

2024년 1~2월에 만기 도래한 2조2000억원 중 총 손실금액은 1조2000억원으로 집계됐다. 은행에서 1조원, 증권사에서 2000억원 손실이 발생했다. 추가 예상 손실금액은 4조6000억원 수준이다.

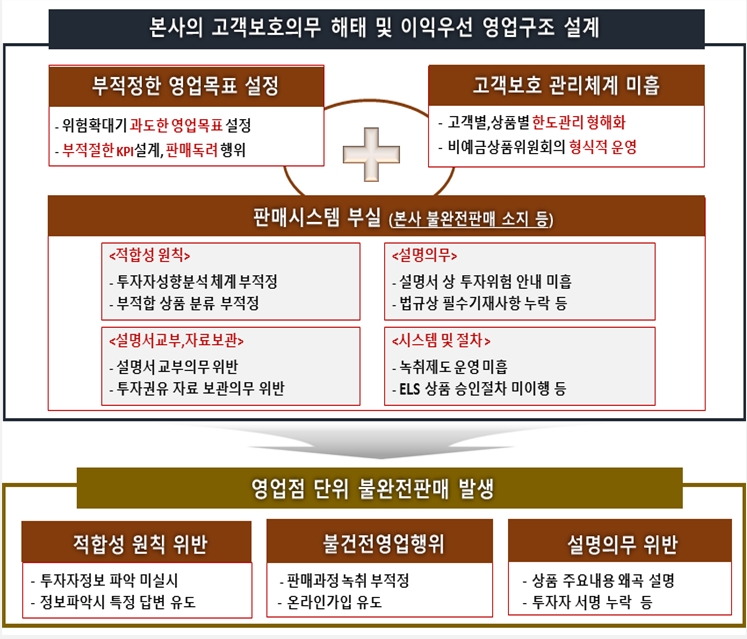

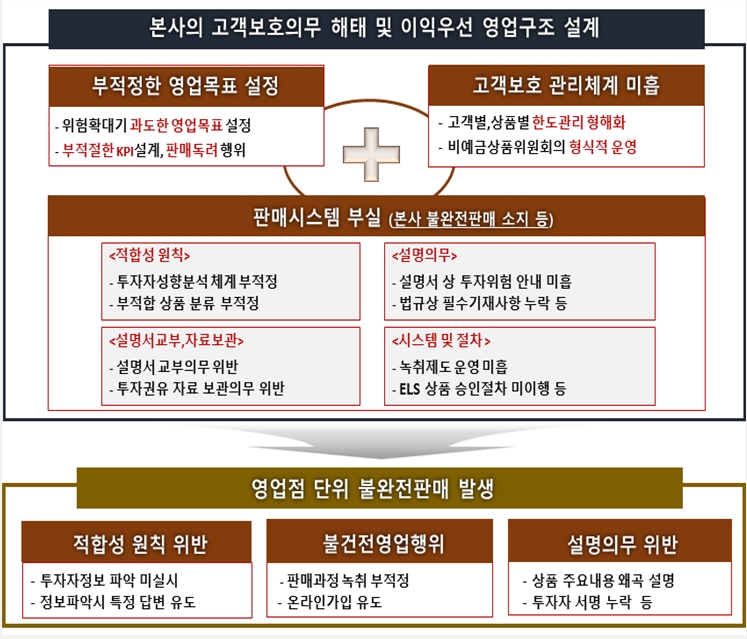

금감원은 판매사들이 고객 손실위험 확대기에 과도한 영업목표와 부적절한 성과지표 등을 통해 전사적 판매를 독려하면서, 소비자보호를 위한 판매한도 관리와 비예금상품위원회 운영 등에는 소홀해 불완전판매 환경을 조성했다고 봤다.

특히 2020년 코로나19에 따른 주가 급락 이후 양적완화에 따른 각국 주가지수 변동성이 확대되고, 트럼프 전 미국 대통령이 미국 투자자의 중국군 연계 중국기업 투자금지에 대한 행정명령을 내리는 시기에도 판매사의 공격적 영업은 지속됐다.

A은행의 경우 2021년 영업목표를 수립하는 데 있어, WM수수료 중 신탁수수료 목표를 2020년 예상실적 대비 56.9% 상향 설정했다. B은행은 2021년 1분기 중 두 차례 프로모션을 실시하고, 해당 과정에서 실적 데이터를 회사 게시판에 안내했다.

성과평가지표(KPI)도 고객보호 관점에서 보수적으로 운영되지 않고, ELS 판매에 유리하게 설계해 판매 유인을 증가시켰다.

판매한도 관리도 부실한 것으로 나타났다.

고객 손실위험이 증가함에도 불구하고 내부승인 절차 우회 등을 통해 판매한도를 확대했다. 실제 개별 상품 선정은 비예금상품위원회가 아닌 업무 담당자에 의해 결정됐으며, 위원회 차원의 기초자산 안정성 점검과 모니터링 등을 실시하지 않았다.

판매시스템을 부적정하게 설계해 운영하는 것도 드러났다. 적합성 원칙과 설명의무, 설명서 교부 의무 등을 위반했다.

투자자 성향 분석 시 거래목적과 재산상황, 연령 등 필수적으로 확인해야 하는 6개 항목 중 일부를 누락하거나 점수라 배정되지 않도록 운영했다. 또 '손실 감내 수준 20% 미만'과 '단기투자 희망' 등 ELS에 부적합한 투자자도 가입이 가능하도록 운영했다.

투자성 상품 판매 시 설명해야 하는 손실위험 시나리오와 위험등급 유의 사항 등 투자위험을 누락하거나 왜곡했다.

ELS 발행사의 증권신고서에는 손실위험 분석기간이 과거 20년으로 돼 있으나, 운용자산설명서 작성 시 이를 10년으로 임의 변경해 손실이 발생하지 않는 것을 축소 기재했다. 영업점에 배포한 안내자료와 권유 멘트를 통해 안정 상품으로 설명하도록 유도했다.

개별 판매 과정에서도 적합성 원칙과 설명의무 위반, 대리 가입, 고령자 보호 소홀, 서류 변조 등 다양한 불완전판매가 발생했다.

D은행 판매직원은 87세 고령 투자자의 투자성향 분석 과정에서 "예금을 선호하는 것으로 체크하면 가입이 안 되므로 가입할 수 있도록 투자성향을 상향했다"고 안내했다.

E은행은 배우자를 대신해 방문한 고객에게 ELS 재가입을 권유하며, 명의자 본인의 가입 의사 확인 없이 기존에 제출돼 유효기간이 지난 가족관계증명서 발급 일자를 변조해 가입했다.

신혜주 한국금융신문 기자 hjs0509@fntimes.com

![기관 '루닛'·외인 '리가켐바이오'·개인 '알테오젠' 1위 [주간 코스닥 순매수- 11월18일~11월22일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112321335609421179ad439072211389183.jpg&nmt=18)

![[주간 보험 이슈] 금감원 암뇌심 주요치료비 제동…이틀 금감원 발 절판마케팅 또 성행 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20241124105620043708a55064dd11251906169.jpg&nmt=18)

![12개월 최고 연 3.80%…케이뱅크 ‘코드K 자유적금’ [이주의 은행 적금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414424906840237391cf86223388684.jpg&nmt=18)

![12개월 최고 연 3.42%...농협·수협銀 예금상품 [이주의 은행 예금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414394306065237391cf86223388684.jpg&nmt=18)

![24개월 최고 연 3.05%…농협銀 ‘NH올원e예금’ [이주의 은행 예금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414412503026237391cf86223388684.jpg&nmt=18)

![‘함안 조씨 가문’ 효성·한타…고배당 진실은? [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112421075006266dd55077bc25812315232.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)