4대 금융지주가 1분기에 이어 2분기에도 4조원대 순이익을 쓸 전망이다. 올해 들어 가계대출이 감소세가 지속되고 있지만 가파른 금리 인상으로 이자이익이 늘어난 영향이다. 리딩금융그룹 자리를 두고선 KB금융지주와 신한금융지주의 치열한 접전이 이어질 것으로 예상된다.

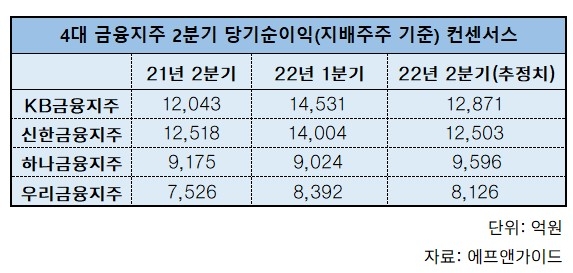

16일 금융정보업체 에프앤가이드에 따르면 KB·신한·하나·우리 등 4대 금융지주의 2분기 합산 지배주주순이익 컨센서스(증권사 전망치 평균)은 4조3096억원으로 집계됐다.

금융지주별 2분기 순이익 컨센서스를 보면 KB금융이 1조2871억원으로 금융지주 1위 자리를 유지할 것으로 보인다. 앞서 KB금융은 올 1분기 당기순이익으로 1조4531억원을 기록하며 사상 최대 분기 실적을 썼다. 신한금융(1조4004억원)보다 500억원가량 많은 규모로 금융권 선두 수성에 성공했다.

신한금융은 2분기 순이익으로 1조2503억원을 올려 KB금융 뒤를 바짝 쫓을 것으로 보인다. 이어 하나금융은 9596억원, 우리금융은 8126억원의 순이익을 기록할 것으로 예상된다.

은행 수익 기반이 되는 가계대출은 올해 들어 5개월째 감소세를 보이고 있다. KB국민·신한·하나·우리·NH농협 5대 시중은행의 가계대출 잔액은 지난달 기준 701조615억원으로 전월 대비 1조3302억원 줄었다. 올해 들어서만 총 7조9914억원이 줄었다.

가파른 금리 상승이 대출 잔액 감소를 상쇄하며 이자이익을 견인한 것으로 풀이된다. 한국은행 금융통화위원회는 지난달 26일 기준금리를 전월에 이어 0.25%포인트 추가 인상했다. 기준금리가 두 달 연속으로 인상된 건 2007년 7~8월 이후 약 14년 9개월 만이다. 거세진 인플레이션 압력에 대응하기 위한 조치다.

KB국민·신한·하나·우리 등 4대 시중은행의 주담대 고정형(혼합형) 금리는 지난달 연 4.048~6.39%로 지난해 말(3.6~4.978%) 대비 상단이 1.412%포인트 뛰었다. 주담대 고정금리의 지표로 사용되는 은행채 5년물(AAA·무보증) 금리가 같은 기간 2.259%에서 3.42%로 급등한 영향이다.

기준금리와 시장금리 상승으로 주담대 변동금리의 기준이 되는 코픽스(COFIX·자금조달비용지수)는 지난 4월(신규 코픽스 기준) 2년 11개월 만에 최고치인 1.84%까지 치솟았다. 이에 따라 주담대 변동금리는 지난달 연 3.55~5.348%로 지난해 말 연 3.71~5.07% 대비 상단이 0.278%포인트 올랐다.

대출금리 상승에 은행의 핵심 수익성 지표인 순이자마진(NIM)도 높아졌다. 1분기 4대 은행의 NIM은 평균 5bp 상승했다. 시장에서는 2분기 은행 순이자마진(NIM) 상승폭이 7bp(1bp=0.01%포인트) 수준일 것으로 보고 있다.

최정욱 하나금융투자 연구원은 “현 추세라면 일부 은행의 경우는 2분기 NIM 상승 폭이 11bp에 달할 수도 있을 것으로 보인다”며 “가계대출은 5월에도 역성장을 계속하고 있지만 기업대출이 호조세를 보이면서 2분기에도 1.0~1.3% 내외의 대출성장률은 달성할 수 있을 것”이라고 전망했다.

미국 연방준비제도(Fed·연준)과 한국은행이 올해 추가 기준금리 인상을 예고하고 있는 만큼 당분간 대출금리 상승에 따른 이자이익 증가세는 이어질 것으로 보인다.

연준은 15일(현지 시각) 인플레이션에 대응하기 위해 기준금리를 종전 0.75~1.00%에서 1.50~1.75% 수준으로 인상하기로 결정했다. 연준이 0.75%포인트 금리 인상이라는 '자이언트 스텝'을 밟은 것은 지난 1994년 이후 28년 만에 처음이다.

이번 연준의 금리 인상으로 한국(1.75%)과 미국(1.50∼1.75%)의 기준금리 격차는 기존 0.75∼1.00%포인트에서 0.00∼0.25%포인트로 크게 줄었다.

연준은 이달에 이어 다음달에도 자이언트 스텝 가능성을 내비친 상태다. 우리나라 기준금리에 변화가 없다고 가정하면 다음달 미국이 빅스텝(0.5%포인트 인상)만 단행해도 미국의 기준금리가 우리나라보다 0.25∼0.50%포인트 높은 상태로 역전된다.

이에 따라 국내 기준금리 인상 속도에도 변화가 불가피할 것이라는 전망이 나오고 있다. 시장에선 한은이 올해 남은 네 차례(7·8·10·11월) 금통위에서 모두 기준금리를 올릴 가능성이 제기되고 있다.

특히 다음달 13일 열리는 금통위에서 기준금리를 0.5%포인트 인상하는 ‘빅스텝에’ 나설 수 있다는 관측이 나온다. JP모건은 15일 보고서에서 "한은이 7월 빅 스텝에 이어 8·10·11월 기준금리를 0.25%포인트씩 추가 인상해 연말 기준금리가 3.0%에 도달할 것"이라고 전망했다.

다만 하반기 NIM 개선 폭은 줄어들 수 있다는 관측도 있다. 은경완 메리츠증권 연구원은 “기준금리 인상 과정에서의 점진적인 NIM 개선 기대감은 유효하나 가계 가산금리 하락, 조달금리 상승 등의 이유로 개선 강도는 하반기로 갈수록 둔화될 것으로 예상된다”며 “신정부가 추진하는 예대금리차 공시제도 역시 NIM 개선엔 부담 요인”이라고 분석했다.

김도하 한화투자증권 연구원은 “조달금리가 상승하는 가운데 가계대출 수요가 회복되지 않을 경우 하반기 마진 확대 폭은 기대보다 낮아질 수 있다고 판단된다”고 말했다.

한아란 기자 aran@fntimes.com

![‘함안 조씨 가문’ 효성·한타…고배당 진실은? [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112421075006266dd55077bc25812315232.jpg&nmt=18)

![[주간 보험 이슈] 금감원 암뇌심 주요치료비 제동…이틀 금감원 발 절판마케팅 또 성행 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20241124105620043708a55064dd11251906169.jpg&nmt=18)

![12개월 최고 연 3.80%…케이뱅크 ‘코드K 자유적금’ [이주의 은행 적금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414424906840237391cf86223388684.jpg&nmt=18)

![12개월 최고 연 3.42%...농협·수협銀 예금상품 [이주의 은행 예금금리-11월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112414394306065237391cf86223388684.jpg&nmt=18)

![기관 '루닛'·외인 '리가켐바이오'·개인 '알테오젠' 1위 [주간 코스닥 순매수- 11월18일~11월22일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024112321335609421179ad439072211389183.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[신간] 사모펀드 투자와 경영의 비밀](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102809331308730f8caa4a5ce175114235199.jpg&nmt=18)

![[신간]퍼스널브랜딩, 문학에서 길을 찾다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024102214123606876f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 김국주 전 제주은행장, ‘나는 시간을 그린다 1·2’ 에세이 출간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024111517430908074c1c16452b012411124362.jpg&nmt=18)