■ 투자의견 ‘매수(BUY)’ 및 목표주가 230,000원 유지

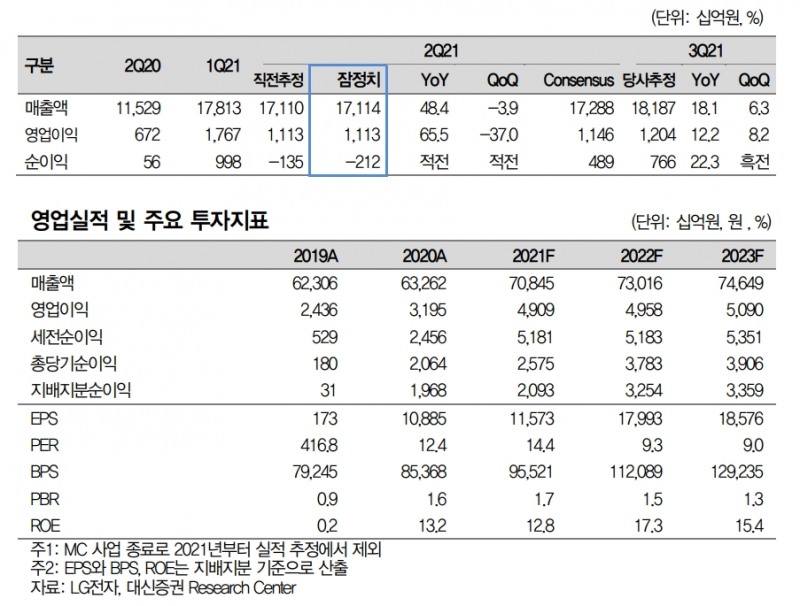

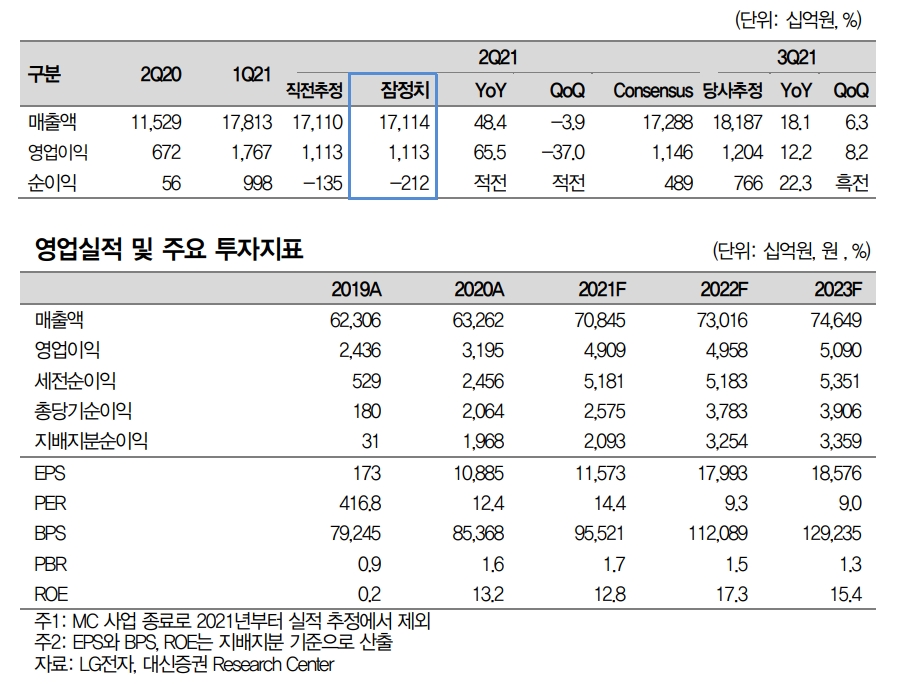

- 연결, 2021년 2분기 매출은 17.1조원(48.4% yoy / -3.9% qoq), 영업이익 1.11조원(65.5%yoy / -37.0% qoq), 지배순이익은 -2,119억원(적자전환 yoy / 적자전환 qoq) 시현

- 투자의견 매수(BUIY) 및 목표주가 230,000원(2022년 목표 P/E 12.8배 적용) 유지.

■ 2021년 3분기 영업이익(1.2조원)은 12.2% 증가(yoy) 추정

- 1) 2021년 4분기에 VS 사업의 흑자전환(영업이익) 가능성에 주목. MC 사업의 중단 이후 VS 부문의 매출 성장이 본격화 시점에서 흑자전환은 중요. 확보한 기수주분의 매출 반영으로 고성장 시현, 고정비를 상회로 흑자기조를 구축하면 MC 중단 이후의 신성장 육성에 부합한 결과로 판단. VS는 LG마그나 이파워 법인을 통한 전기자동차의 외주 생산 전략 확대, 유럽지역에서 ZKW, LG마그나 이파워를 통해서 브랜드 인지도 확대, 수주 물량이 증가 전망

- 2) HE(TV) 부문의 영업이익률(6.4%)은 2021년 하반기에 경쟁사대비 양호한 수준으로 예상. 프리미엄영역에서 OLED TV 비중 증가, 경쟁 TV 업체의 참여 확대로 선두인 LG전자의 반사이익(판매 증가) 전망

- 3) 글로벌 경기 회복은 BS 부문의 매출, 이익 증가로 기여, 전사적으로 3분기 영업이익(연결)은 1.2조원으로 전년대비 12.2% 증가 추정. MC 사업의 중단 이후, 분기별 1조원 이상의 영업이익이 가능한 수익구조를 구축

<LG이노텍 3분기는 더 좋아>

■ 투자의견 ‘매수(BUY)’ 유지, 목표주가 300,000원 상향(7.1%)

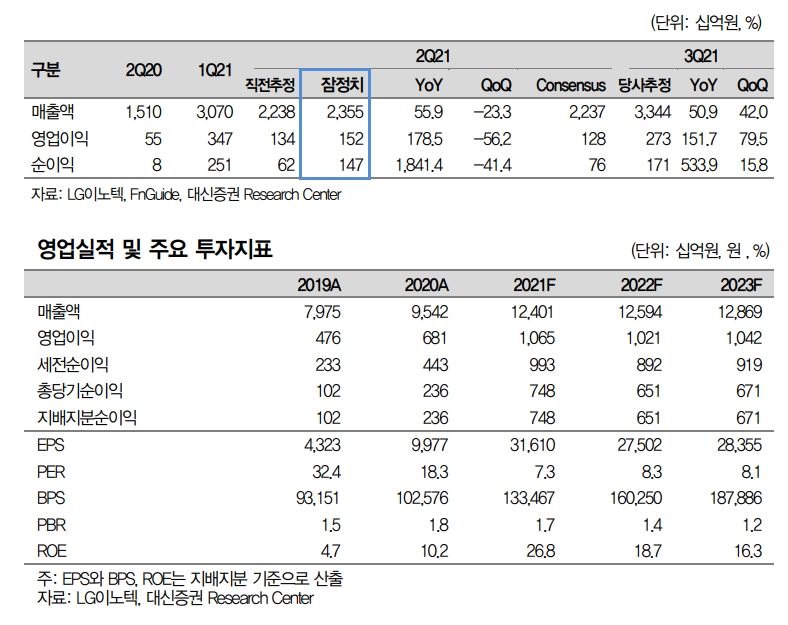

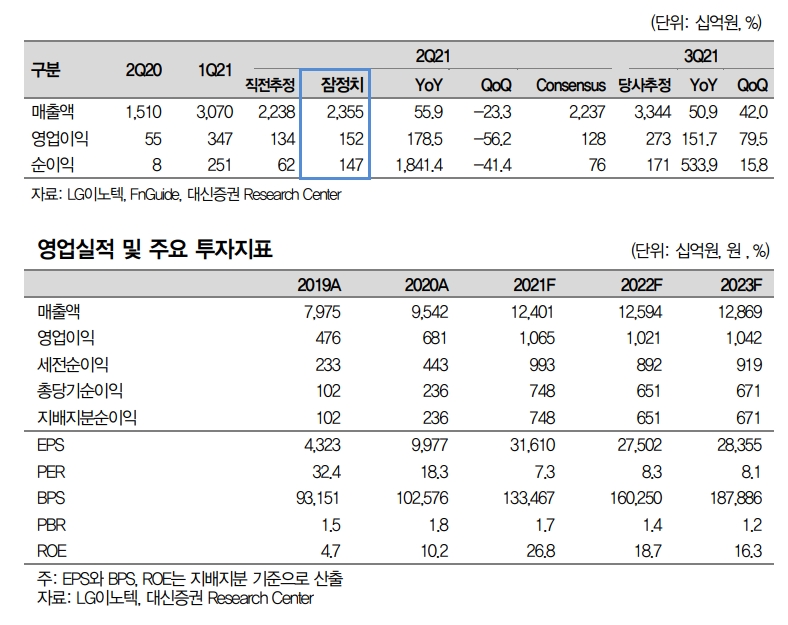

- 2021년 2분기 영업이익(연결)은 1,519억원(178% yoy / -56.2% qoq)으로 종전 추정치(1,340억원), 컨센서스(1,282억원) 상회. 매출 2.35조원(55.9% yoy / -23.3% qoq)은 상회

- 2분기 실적 호조는 광학솔루션의 매출 증가(67% yoy) 및 믹스 효과로 판단. 애플의 아이폰12 판매 호조 및 트리플 카메라를 적용한 모델 비중 확대가 컨센서스를 상회한 영업이익률 배경으로 분석. 반도체 기판도 FC CSP, AiP, SiP 중심으로 매출 증가가 이익 확대에 기여

- 3분기 영업이익은 2,728억원(152% yoy / 80% qoq) 추정, 애플의 2021년 아이폰 13향 고화소 카메라 공급, 평균공급가격(ASP) 상승(센서시프트 적용 모델 확대) 및 TOF 모듈의 일체화로 광학솔루션 매출은 전년대비 매출(66%), 영업이익(597%) 증가 예상

■ 2021년 영업이익(1.06조원)은 56.4% 증가(yoy) 추정

- 1) 연간 영업이익은 2021년 1.065조원(56.4% yoy), 2022년 1.021조원(-4.1% yoy) 추정. 애플내 점유율 변화가 없는 가운데 평균공급단가 상승으로 매출과 이익 성장을 예상. 5G 시장 확대 및 교체 수요를 감안하면 연간 1조원의 영업이익이 가능한 수익구조를 구축 판단, 기업의 재평가 근거로 작용

- 2) 반도체 PCB의 수익성 기여가 확대 전망. 경쟁사대비 AiP, SiP 분야에 주력, 적극적 투자 매출 성장이 높을 전망. 5G 시장 성장과 고객사내 점유율 우위를 바탕으로 2021년 매출은 48.7%(yoy) 증가 추정. 특히 애플의 5G 비중 확대가 글로벌 5G 스마트폰의 교체 수요를 자극, AiP와 SiP 관련한 공급 거래선이 다변화될 전망

(박강호 대신증권 연구원)

장태민 기자 chang@fntimes.com

![트럼프發 관세 파장…증권사들이 바라본 코스피 전망과 투자 전략은? [美 관세 쇼크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2023122100270607026c1c16452b018222889185.jpg&nmt=18)

![박기호 LB인베 대표, '3조' 기업가치 에이블리·펀드 청산으로 영업이익 증가 [2024 VC 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20250123191400059018a55064dd159679229.jpg&nmt=18)

![대통령 파면 소식에 외국인 1조7천억원 매도…삼전 2.6%↓·하이닉스 6%↓(종합) [尹 파면]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040411285401558e41d7fc6c2596154205.jpg&nmt=18)

!['尹 파면'에 롤러코스터 탄 코스피…"증시 불확실성 해소 국면 진입" [尹 파면]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025040412325801343179ad439072112358872.jpg&nmt=18)

![美 증시, 트럼프표 '공격적' 관세에 패닉 셀…애플 '털썩' M7 주가 타격 [美 관세 쇼크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20230803092941058129249a1ae63175114235199.jpg&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)