내부등급법은 은행이나 계열사를 보유한 지주회사가 자체 구축한 리스크 모형과 기준을 적용해 위험가중자산(RWA)을 산출하도록 하는 제도다.

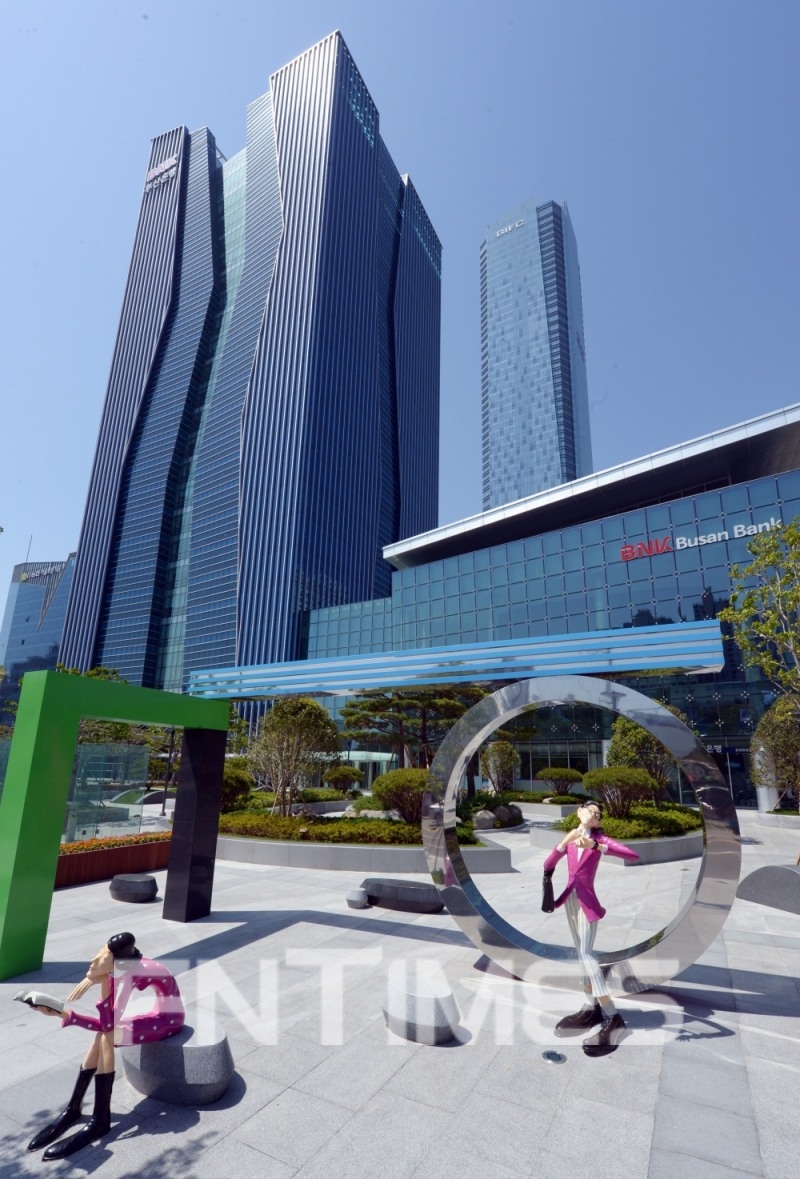

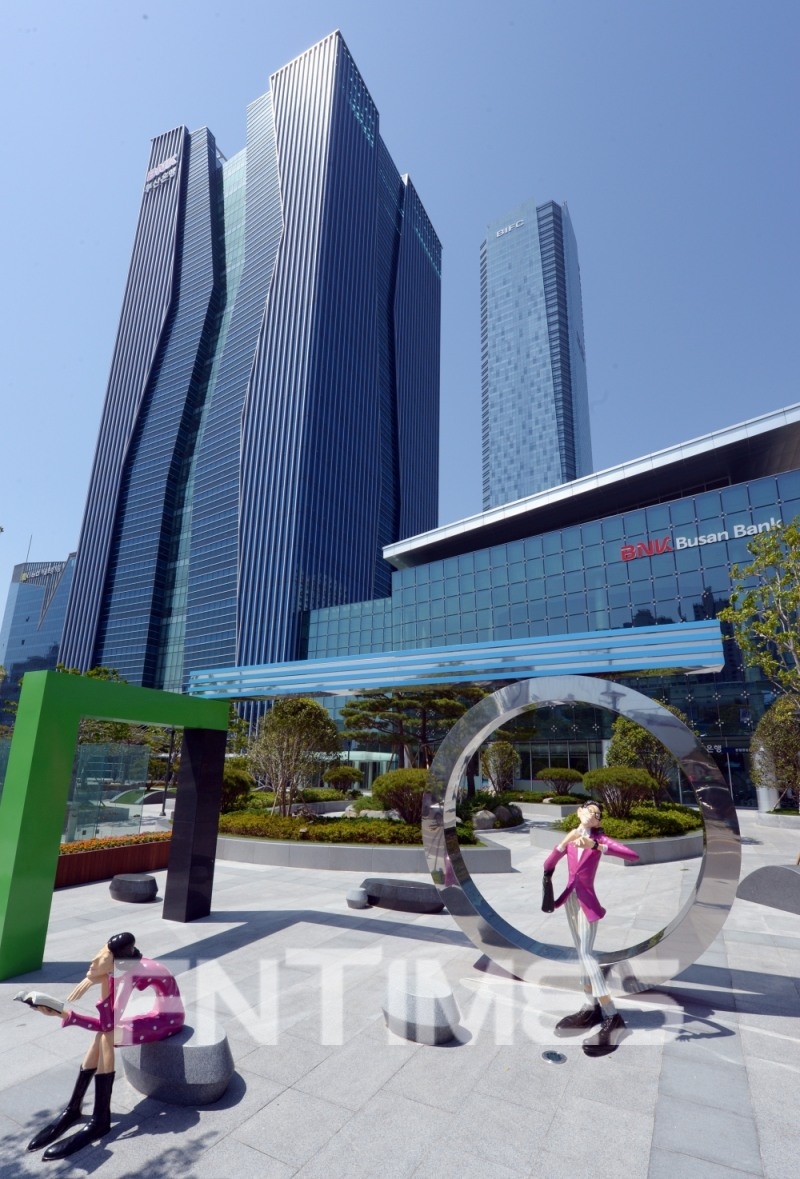

BNK금융은 부산은행과 경남은행 등 총 9개 자회사를 보유한 금융그룹이다.

지난 2017년 9월 그룹 통합모형 등 기반 시스템 구축을 완료했다. 내부등급법 관련 시스템의 효율적 운영을 위한 통제조직과 내부 규정 등 최소 요건도 모두 충족했다. 그 결과 이번에 내부등급법 승인을 받게 됐다.

BNK금융의 내부등급법은 특히 부산과 경남, 두 은행을 통합하지 않고 ‘투뱅크’ 체제에서 국내 최초로 승인받았다는 점에서 큰 의미가 있다.

다른 금융지주가 기존 은행의 내부등급법을 중심으로 카드회사나 증권회사 기준을 맞춘 것과 달리 BNK금융은 두 은행에서 운영 중인 내부등급법 체계를 그룹 기준으로 개편했다.

올 3월 기준 BNK금융은 국제결제은행(BIS) 보통주비율과 총자본비율은 각각 9.48%, 12.42%로 국내 은행지주회사 중 최하위 수준이었다.

이번 내부등급법 승인으로, BNK금융의 올 3월 기준 보통주자본비율과 총자본비율은 각각 2.1~2.2%포인트 정도 올라 11.67%, 14.69%를 기록할 것으로 예측된다.

총자본비율은 은행의 총자본(분자)을 위험가중자산(분모)으로 나눈 값이다. 비율이 높을수록 부도 위험이 낮고, 재무건전성이 높다는 뜻이다.

하나은행도 바젤Ⅲ 최종안을 도입해 올 3월 지난해 말 대비 2.57%포인트 오른 16.32% 총자본비율을 나타내며 높은 재무건전성을 보인 바 있다.

BNK금융 관계자는 “리스크 관리체계가 국제결제은행(BIS)에서 정한 글로벌 기준을 충족해 높은 수준의 대외 공신력을 얻게 됐다”며 “투뱅크 체제 금융지주회사 내부등급법 승인 기준을 마련했다는 점에서 큰 의미가 있다”고 말했다.

김지완닫기

김지완기사 모아보기 BNK금융 회장은 “국내 최초 투뱅크 체제에서의 내부등급법 승인으로 BNK금융지주의 높은 리스크 관리 수준을 증명할 수 있게 돼 매우 기쁘다”며 “BNK금융은 이번 내부등급법 승인을 날개로 삼아 신종 코로나바이러스 감염증으로 어려운 소상공인과 중소기업 지원을 더욱 강화하고, 지역 경제를 활성화시키는 혈맥으로서의 역할을 충실히 수행해 나가겠다”고 밝혔다.

김지완기사 모아보기 BNK금융 회장은 “국내 최초 투뱅크 체제에서의 내부등급법 승인으로 BNK금융지주의 높은 리스크 관리 수준을 증명할 수 있게 돼 매우 기쁘다”며 “BNK금융은 이번 내부등급법 승인을 날개로 삼아 신종 코로나바이러스 감염증으로 어려운 소상공인과 중소기업 지원을 더욱 강화하고, 지역 경제를 활성화시키는 혈맥으로서의 역할을 충실히 수행해 나가겠다”고 밝혔다.임지윤 기자 dlawldbs20@fntimes.com

![윤호영號 카카오뱅크, 금융취약계층 포용…SOHO대출 강화 [인뱅 생존 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025032615034100299b4a7c6999c11823529.jpg&nmt=18)

![[ECM] ‘유증 역풍’ 안병철 한화에어로 사장, 미흡한 ‘승계 의혹’ 해명](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041010315104302a837df64942115218260.jpg&nmt=18)

![SSG닷컴, 그로서리로 ‘수익성’ 배송…“이마트 DNA 이식” [신선식품 현황점검③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2023070717131708353b5b890e35c21823832217.jpg&nmt=18)

![롯데마트 제타, ‘오카도 합작’ AI 기술로 승부본다 [신선식품 현황점검④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041015285102217b5b890e35c2115218260.jpg&nmt=18)

![[DCM] '절반 이상이 금융사’… 하이트진로 '온탕', 동화기업 '냉탕' [3월 회사채 리뷰(II)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025041018063209442141825007d12411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 지속 가능 경영, 보고와 검증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025011710043006774f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 똑똑한 금융생활...건전한 투자와 건강한 재무설계 지침서](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025031015443705043c1c16452b012411124362.jpg&nmt=18)

![[카드뉴스] KT&G ‘Global Jr. Committee’, 조직문화 혁신 방안 제언](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202503261121571288de68fcbb3512411124362_0.png&nmt=18)

![[AD] 기아, 혁신적 콤팩트 SUV ‘시로스’ 세계 최초 공개](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113461807771f9c516e42f12411124362.jpg&nmt=18)

![[AD] 아이오닉5 '최고 고도차 주행 전기차' 기네스북 올랐다...압도적 전기차 입증](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=2024123113204707739f9c516e42f12411124362.jpg&nmt=18)